Con il decreto del Ministero dell’Economia e delle Finanze dell’11 dicembre 2021, sono state definite le modalità di attuazione dei commi da 13 a 15 dell’art. 1 del DL 41/2021

Consente di fruire delle nuove soglie di cui alla Sezione 3.1 e di avvalersi della Sezione 3.12 della Comunicazione della Commissione europea del 19 marzo 2020 C(2020) 1863 final, recante “Quadro temporaneo per le misure di aiuto di Stato a sostegno dell’economia nell’attuale emergenza da Covid-19”.

Quadro normativo di riferimento

Di seguito si riepiloga le agevolazioni espressamente indicate dall’art. 1 co.13 del DL 41/2021, richiamate nell’art. 1 del DM 11.12.2021.

| NORME DI RIFERIMENTO | TIPOLOGIA AGEVOLAZIONE |

| contributo del DL “Rilancio” (art. 25 del DL 34/2020);

contributi del DL “Ristori” (artt. 1, 1-bis, 1-ter del DL 137/2020); contributo del DL “Natale” (art. 2 del DL 172/2020); contributo generale previsto dal DL “Sostegni” (art. 1 co. 1 – 9 del DL 41/2021); contributo per le start up (art. 1-ter del DL 41/2021); contributo del DL “Sostegni-bis” (art. 1 del DL 73/2021). |

Contributi a fondo perduto |

| Art. 28 del DL 34/2020 convertito e modificato dall’art. 77 co. 1 lett. 0a), a), b), b-bis) del DL 104/2020, artt. 8 e 8-bis del DL 137/2020, art. 2-bis del DL 172/2020, art. 1 co. 602 della L. 178/2020 e art. 4 del DL 73/2021 | Credito d’imposta per i canoni di locazione di immobili

a uso non abitativo e affitto d’azienda |

| Art. 120 del DL 34/2020 | Credito d’imposta per l’adeguamento degli ambienti di

Lavoro |

| Art. 24 del DL 34/2020 | Esclusione dei versamenti IRAP |

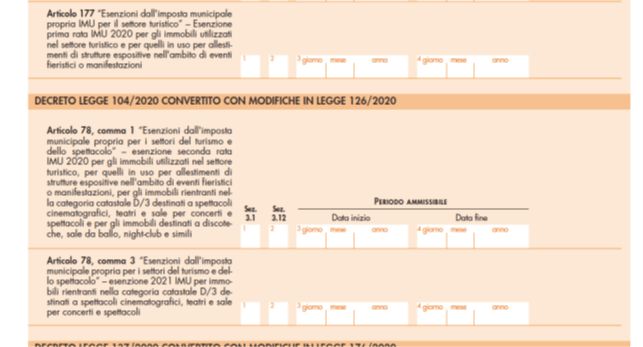

| Art. 177 del DL 34/2020, art. 78 co. 1 del DL 104/2020, art. 78 co. 3 del medesimo DL 104/2020 limitatamente all’IMU dovuta per l’anno 2021, artt. 9, 9-bis co. 1 del DL 137/2020, art. 1 co. 599 della L. 178/2020 e art. 6-sexies del DL 41/2021 | Esenzione IMU con riferimento a particolari tipologie

di immobili |

| Art. 129-bis del DL 34/2020 | Disposizioni in materia di imposte dirette e di accise

nel Comune di Campione d’Italia |

| Art. 5 del DL 41/2021 | Definizione agevolata degli avvisi bonari |

| Art. 6 co. 5 e 6 del DL 41/2021 | Esonero per il 2021 dal versamento del canone di

abbonamento RAI a favore delle strutture ricettive nonché di somministrazione e consumo di bevande in locali pubblici o aperti al pubblico, comprese le attività similari svolte da enti del Terzo settore |

I soggetti beneficiari degli aiuti di cui sopra, sono tenuti a presentare all’Agenzia delle Entrate un’autodichiarazione ai sensi dell’art. 47 del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, nella quale attestano che l’importo complessivo degli aiuti fruiti non supera i massimali di cui alla sezione 3.1 ovvero alla sezione 3.12 della comunicazione della Commissione europea del 19 marzo 2020 C(2020) 1863 final, «Quadro temporaneo per le misure di aiuto di Stato a sostegno dell’economia nell’attuale emergenza da Covid-19», modificati con la Comunicazione C(2021) 564 del 28 gennaio 2021.

Anche eventuali importi eccedenti i massimali previsti, che il beneficiario intende volontariamente restituire oppure sottrarre dagli aiuti di stato successivamente ricevuti, per i quali vi sia capienza nei massimali, vanno indicati nell’autodichiarazione. Gli importi eccedenti i limiti dei massimali sono comprensivi degli interessi da recupero, calcolati ai sensi del Regolamento (CE) n. 794/2004 della Commissione del 21 aprile 2004; questi vanno volontariamente restituiti o sottratti da aiuti successivamente ricevuti entro il termine di presentazione della dichiarazione dei redditi relativa al periodo di imposta in corso al 31.12.2021, ovvero 30.11.2022.

Determinazione massimali

L’articolo 2 del DM 11.12.2021 determina le modalità di applicazione dei limiti delle Sez. 3.1 e 3.12 della Comunicazione europea del 19 marzo 2020 C (2020) 1863 final, recante “Quadro temporaneo per le misure di aiuto di Stato a sostegno dell’economia nell’attuale emergenza da Covid-19” e, successive modificazioni.

Nello specifico, con riferimento agli aiuti di cui alla sezione 3.1, si applicano i seguenti massimali:

| Periodo di concessione dell’aiuto | Imprese “generiche” | Imprese pesca e acquacoltura | Imprese produzione primaria di prodotti agricoli |

| 19.3.2020 – 27.1.2021 | 800.000 | 120.000 | 100.000 |

| 28.1.2021 – 31.12.2021 | 1.800.000 | 270.000 | 225.000 |

| 1.1.2022 – 30.6.2022 | 2.300.000 | 345.000 | 290.000 |

Per gli aiuti fruiti nel rispetto delle condizioni di cui alla Sezione 3.12 si applicano i seguenti massimali:

| Periodo di concessione dell’aiuto | Massimali |

| 13.10.2020 – 27.1.2021 | 3.000.000 |

| 28.1.2021 – 31.12.2021 | 10.000.000 |

| 1.1.2022 – 30.6.2022 | 12.000.000 |

Ai fini del rispetto dei massimali, i beneficiari devono rispettare il massimale vigente in ciascun momento.

Il comma 3 dell’art. 2 del DM 11.12.2021 di fatti precisa, che ai fini del rispetto dei diversi massimali indicati ai commi 1 e 2, è rilevante la data in cui l’aiuto è stato messo a disposizione. Dunque, rileva:

- la data di approvazione della domanda di aiuto, qualora la concessione dell’aiuto sia subordinata a tale domanda e approvazione;

- la data di presentazione della dichiarazione dei redditi o la data di approvazione della compensazione in relazione ai crediti d’imposta;

- la data di entrata in vigore della normativa di riferimento negli altri casi.

I massimali indicati nelle sez. 3.1 e 3.12 sono cumulabili; pertanto, il massimale complessivo risulta essere pari a 11,8 milioni di euro, non per gli stessi costi ammissibili.

Modalità di presentazione

L’autodichiarazione va presentata esclusivamente con modalità telematica direttamente dal contribuente ovvero tramite intermediario abilitato.

Il servizio web è disponibile nell’area riservata del sito internet dell’Agenzia delle Entrate accedendo tramite FISCONLINE oppure ENTRATEL.

Una volta entrati, dal menù in alto selezionare “SERVIZI”; nella videata “TUTTI I SERVIZI”, alla casella “CERCA IL SERVIZIO” digitando la parola TEMPOR compare il link che rimanda al software di compilazione online “AUTODICHIARAZIONE REQUISITI TEMPORARY FRAMEWORK”.

Come riportato nell’interrogazione parlamento del 04.05.2022 n. 5-08011, l’autodichiarazione va presentata da tutti i soggetti beneficiari degli aiuti del regime “quadro”, non essere previsto alcun esonero dall’adempimento.

Modello “semplificato”

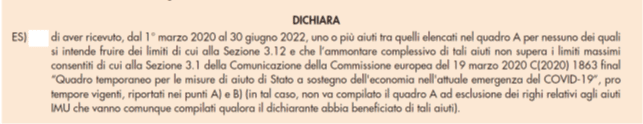

Con provvedimento del 25.10.2022 – prot. n. 398976/2022, l’Agenzia delle Entrate ha apportato delle modificazioni al modello di autodichiarazione per gli aiuti di Stato inserendo la casella ES nella sezione DICHIARAZIONE SOSTITUTIVA DI ATTO NOTORIO AI SENSI DELL’ART. 47 DEL DPR N. 445/2000 (da rendere per gli aiuti ricevuti nell’ambito della sezione 3.1 del Temporary Framework).

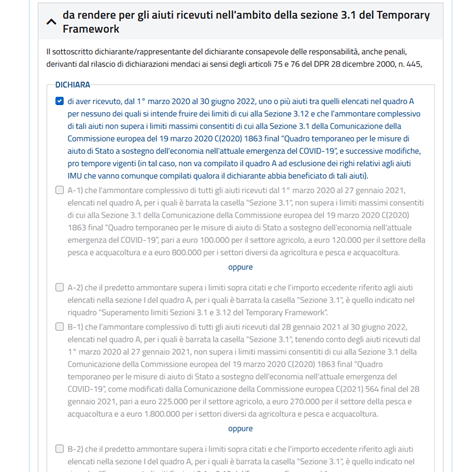

Possono barrare la casella “ES” i soggetti che rispettano le seguenti condizioni:

- dal 1.03.2020 al 30.06.2022 hanno ricevuto uno o più aiuti elencati nel quadro A dell’autodichiarazione;

- non intendono fruire dei limiti di cui alla sez. 3.12 del Temporary Framework per gli aiuti ricevuti;

- l’ammontare complessivo degli aiuti ricevuti non supera i limiti di cui alla Sez.3.1, ovvero euro 800.000 fino al 27.01.2021; euro 1.800.000 dal 28.01.2021.

Gli aiuti IMU, indicati nel quadro A, sono esclusi dall’esonero; pertanto, i corrispondenti righi vanno compilati nel caso in cui il contribuente abbia beneficiato degli stessi.

Note pratiche

A livello grafico, nella pagina dedicata alla predisposizione dell’autodichiarazione nel portale dell’Agenzia delle Entrate, non è presente la possibilità di effettuare una doppia scelta tra “comunicazione ordinaria” e “comunicazione semplificata”.

Se si intende, dunque, adottare la modalità semplificata, nel rispetto delle condizioni stabilite con Provvedimento dell’Agenzia delle Entrate del 25.10.2022, occorre barrare la prima casella autocertificando “di aver ricevuto dal 1° marzo 2020 al 30 giugno 2022, uno o più aiuti tra quelli indicati nel quadro A per nessuno dei quali si intende fruire dei limiti di cui alla sez. 3.12 e che l’ammontare di tali aiuti non supera i limiti massimi consentiti di cui alla sez. 3.1”. Barrando tale casella vengono disattivate le caselle A1-2 e B1-2; ciò equivale a barrare la casella “ES” della modulistica.

Compilazione Quadro RS – esonero

Per gli aiuti elencati nel quadro A, per i quali sono presenti i campi “Settore” e “Codice Attività”, è possibile comunicare con il modello dell’autodichiarazione i dati necessari alla registrazione degli aiuti nel Registro Nazionale degli aiuti di Stato (RNA) e, dunque, in tale ipotesi, il dichiarante è esonerato dalla compilazione del prospetto aiuti di Stato nel modello REDDITI 2022.

Nel caso in cui il medesimo aiuto di Stato sia fruito dal dichiarante nell’ambito di più settori, non è possibile avvalersi della già menzionata facoltà, ovvero l’esonero dalla compilazione del quadro aiuti di Stato nel modello REDDITI 2022.

In caso di compilazione della casella ES, modalità “semplificata” di dichiarazione, resta l’obbligo di compilare il prospetto “Aiuti di Stato” presente nel modelli dei REDDITI 2022.

Autodichiarazione in caso di definizione agevolata

L’art.5 del DL n.41/2021 ha introdotto la possibilità di definire in via agevolata le somme dovute a seguito del controllo automatizzato delle dichiarazioni, senza applicazione di sanzioni e somme aggiuntive.

Questa modalità di definizione è riservata agli operatori economici particolarmente penalizzati dall’emergenza epidemiologica COVID – 19, ovvero ai contribuenti con partita IVA attiva alla data del 23.3.2021, che hanno subito una riduzione maggiore del 30% del volume d’affari dell’anno 2020 rispetto al volume d’affari dell’anno 2019.

Con provvedimento dell’Agenzia delle Entrate n. 275852 del 18.10.2021, successivamente modificato dal provvedimento del 03.12.2021, i contribuenti che si avvalgono della definizione agevolata di cui all’articolo 5, commi da 1 a 9, del decreto-legge 22 marzo 2021, n. 41, devono inviare l’autodichiarazione entro il termine del 30.11.2022 o, se successivo, entro il termine di 60 giorni dal pagamento delle somme dovute o della prima rata.

Nel caso in cui il predetto termine cada successivamente al 30 novembre 2022, il contribuente che ha beneficiato anche di altri aiuti tra quelli elencati nell’articolo 1 del decreto del Ministro dell’economia e delle finanze dell’11 dicembre 2021 (Sez. I del quadro A) è tenuto a presentare:

- entro il 30 novembre 2022 una prima dichiarazione;

- una seconda dichiarazione, oltre il 30.11.2022 ed entro i 60 giorni dal pagamento, con riferimento alla definizione agevolata, a condizione che detta agevolazione non sia inclusa nella prima dichiarazione.

Nel caso in cui venga barrata la casella “ES” e sussistono le condizioni previste per la compilazione della già menzionata casella, la seconda dichiarazione non va presentata.

Dott.ssa Ramona Fraticelli

TAG aiuti di statodichiarazioni