In vista delle prossime scadenze per le fatture senza addebito IVA, ricordiamo che è obbligatoria l’apposizione della marca di bollo da 2 euro a carico del debitore (art.1199 C.C.) se l’importo supera i 77,47 euro, mentre per importi inferiori non va applicata neanche sulle fatture cartacee.

La scadenza del versamento dell’imposta di bollo relativa al secondo trimestre 2023 di settembre è il 30 settembre. Tuttavia, poiché questa data cade di sabato è differito al successivo lunedì, il 2 ottobre 2023.

CHI DEVE VERSARE L’IMPOSTA DI BOLLO SULLE FATTURE

Il bollo sulle fatture elettroniche emesse si deve pagare trimestralmente, ma se per il primo trimestre l’importo dell’imposta di bollo da versare (entro il 31 maggio), è inferiore a 5.000,00 € tale versamento può essere fatto nei termini del secondo trimestre (entro il 30 settembre). Questa soglia è stata introdotta dalla legge 122/2022 di conversione del Dl Semplificazioni, che ha ridisegnato il calendario delle scadenze per l’imposta di bollo sulle fatture elettroniche.

Allo stesso modo se l’importo dell’imposta di bollo da versare del primo e nel secondo trimestre è inferiore complessivamente a 5.000,00 €, il versamento può essere effettuati nei termini previsti per il versamento dell’imposta di bollo del terzo trimestre (entro il 30 novembre).

In tutti i casi non è prevista l’applicazione di sanzioni e interessi. Se la data ultima per il pagamento dell’imposta di bollo è un giorno festivo allora la scadenza viene spostata al primo giorno lavorativo successivo.

Riepilogo scadenze versamento imposta di bollo sulle fatture elettroniche 2023

- 1° trimestre: scadenza 31 maggio. Se l’importo dovuto per il primo trimestre non supera 5.000 euro, il versamento può essere eseguito entro il 30 settembre. Se l’importo dovuto complessivamente per il primo e secondo trimestre non supera 5.000 euro, il versamento può essere eseguito entro il 30 novembre;

- 2° trimestre: scadenza 30 settembre. Se l’importo dovuto complessivamente per il primo e secondo trimestre non supera 5.000 euro, il versamento può essere eseguito entro il 30 novembre;

- 3° trimestre: scadenza 30 novembre;

- 4° trimestre: scadenza 28 febbraio dell’anno successivo.

IMPOSTA DI BOLLO SU FATTURA ELETTRONICA

L’annotazione di assolvimento dell’imposta di bollo sulla fattura elettronica avviene valorizzando a “SI” il campo “Bollo virtuale” contenuto all’interno del tracciato record della fattura elettronica.

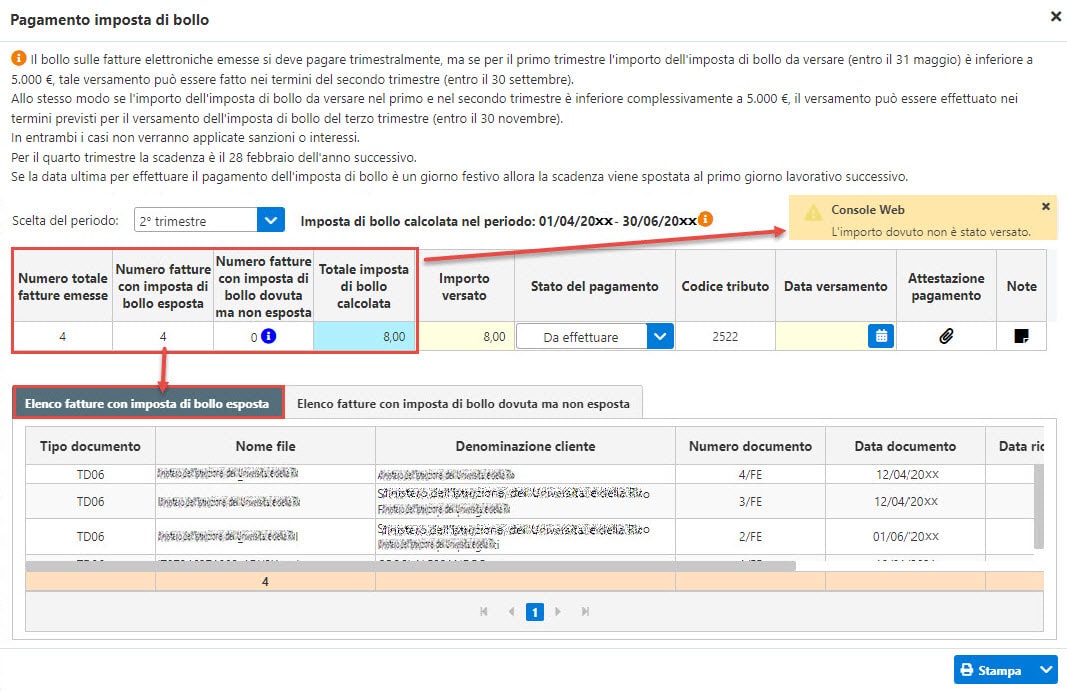

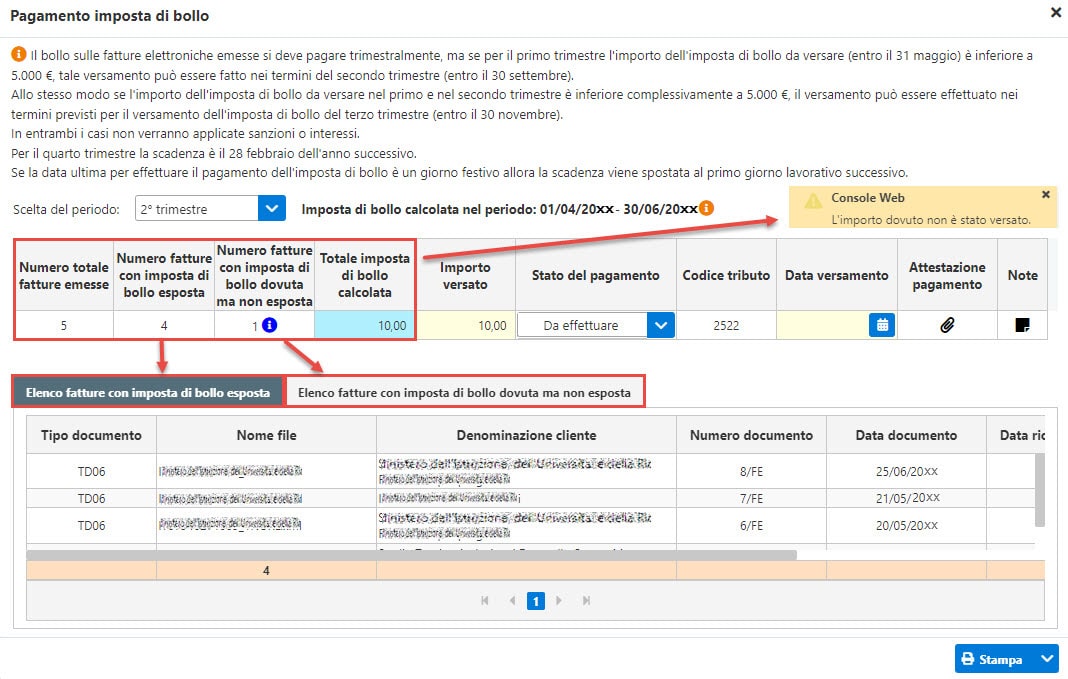

L’importo da versare per le e-fatture emesse, viene indicato dall’Agenzia delle Entrate nel portale Fatture e Corrispettivi, al termine di ogni trimestre, sulla base dei dati presenti nelle fatture elettroniche inviate attraverso il Sistema di Interscambio. Sul portale, sono presenti due elenchi con gli estremi delle fatture elettroniche emesse nel trimestre solare di riferimento:

- Elenco A: fatture e documenti elettronici emessi assoggettati a imposta di bollo (campo “Bollo virtuale” a “SI”)

- Elenco B: fatture assoggettabili a bollo ma che non riportano l’indicazione prevista (elenco modificabile)

CALCOLO IMPOSTA DI BOLLO IN CONSOLE GB INWEB

In Console Fatturazione Web, accedendo al pulsante , è possibile visualizzare se vi sono dei pagamenti da fare per il 2° trimestre.

NB: se non occorre effettuare tale controllo, il pulsante può essere tolto dalla visualizzazione da “opzioni console” togliendo il flag su “Visualizza report imposta di bollo”.

Selezionando il periodo, viene eseguito il controllo dei documenti per le fatture con data ricevuta consegna o impossibilità di recapito dell’intervallo selezionato.

Possiamo riscontrare 3 casi:

- Nessuna fattura per cui l’imposta di bollo è dovuta;

- Fatture con imposta di bollo dovuta ed esposta per le quali è dovuto il pagamento;

- Fatture con imposta di bollo dovuta ma non esposta per le quali è comunque dovuto il pagamento: indica il numero di fatture ordinarie tra privati, ordinarie PA e semplificate, nelle quali NON è stato indicato l’assolvimento dell’imposta di bollo ma all’interno presentano nature iva soggette ad imposta di bollo per le quali non è stato indicato nessuna codifica di non assoggettamento.

NB: Ovviamente il punto 2 e 3 possono coesistere e quindi avremo sia fatture con imposta di bollo esposta e altre in cui non è esposta ma dovuta.

L’importo calcolato dell’imposta di bollo, se supera i 5.000,00 €, deve essere versato entro il 30 settembre tramite modello F24 con codice tributo 2522 (Imposta di bollo sulle fatture elettroniche – secondo trimestre) predisposto dall’Agenzia dell’entrate esternamente dalla procedura GB inWeb, oppure, mediante il servizio presente in fatture/corrispettivi, con addebito su conto corrente bancario o postale.

Per ulteriori chiarimenti consultare la guida online.

SCARICO REPORT TRAMITE LA GESTIONE DEI SERVIZI MASSIVI

GBsoftware, tramite la gestione dei Servizi Massivi, presente nel software locale, permette di scaricare massivamente gli elenchi A e B relativi all’imposta di bollo di una determinata Partita IVA.

L’intermediario, per effettuare il censimento e le richieste dei bolli per ciascun titolare di partita IVA, dai propri clienti, tramite specifica delega, deve essere abilitato all’utilizzo dei servizi di fatturazione elettronica. Senza di questo non sarà possibile utilizzare la gestione di scarico massivo.

All’interno del software si accede alla gestione da Console, Servizi Massivi Agenzia..

Per prima cosa, se non già effettuato, viene richiesto di effettuare il censimento del canale per le forniture massive per le ditte in cui si vogliono effettuare gli scarichi massivi, ovvero di indicare su Fatture e corrispettivi il provider (GBSOFTWARE) che effettuerà le richieste per conto di quelle partite iva.

Una volta effettuato il “Censimento del Canale”, occorrerà:

- effettuare una nuova richiesta

;

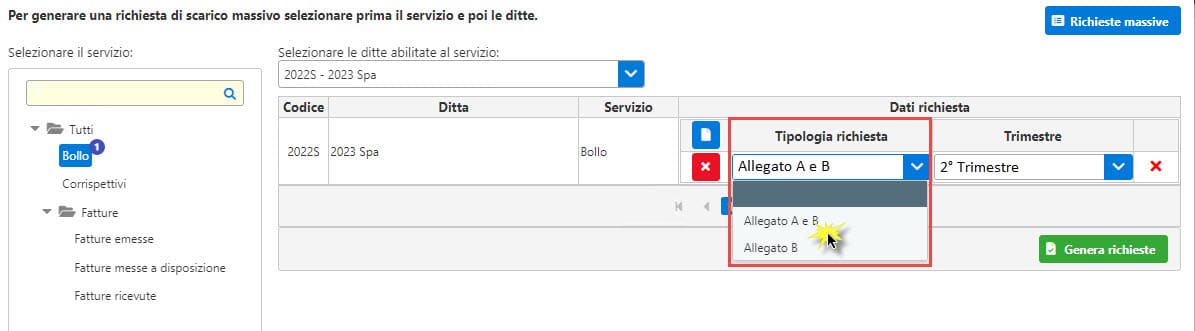

- selezionare il servizio Bollo;

- selezionare le ditte per cui è stato fatto il censimento e scaricare il report;

- indicare nella tipologia richiesta Allegato A e B;

- e indicare 2° trimestre.

Una volta compilati i dati per generare una richiesta, se correttamente inseriti, tramite il pulsante si effettuerà la creazione del file.

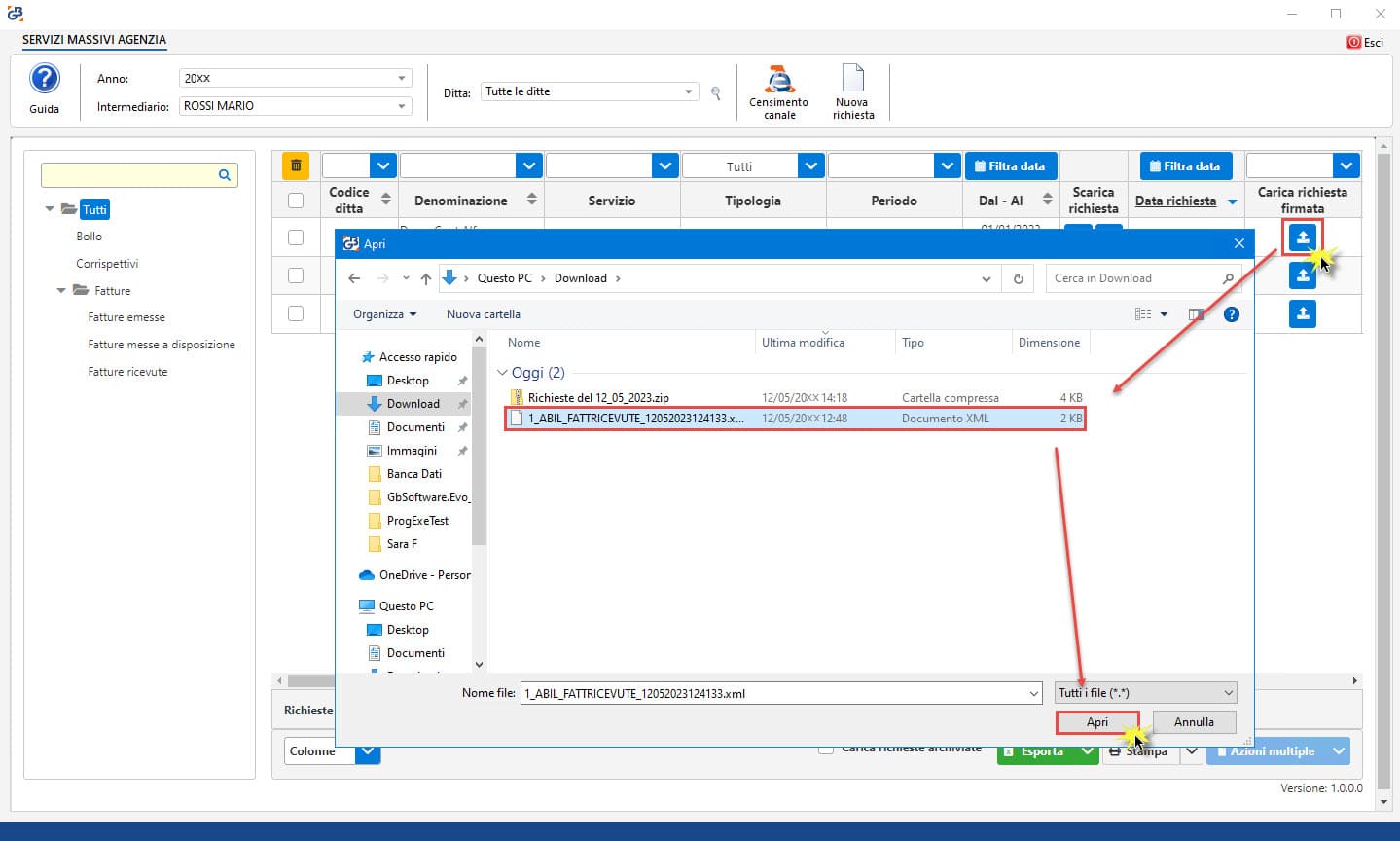

Per inviare il file creato è necessario:

- uscire dalla maschera,

- firmare esternamente la richiesta tramite firma qualificata dal soggetto richiedente,

- ricaricare la richiesta firmata ed inviarla.

Verrà subito aggiornata la descrizione dell’esito con lo stato “In elaborazione” e .

I tempi di elaborazione possono variare da qualche ora a qualche giorno.

Una volta che l’esito è Elaborato, sarà possibile scaricare i file e visualizzare il report dalla lente.

Per ulteriori chiarimenti consultare la guida online.

Applicazioni Software collegate all’articolo:

TAG fatturazione elettronicaimposta di bolloversare imposta di bollo

;

;