L’istituto del ravvedimento operoso, regolato dall’art. 13 del Dlgs n. 472 del 1997, consente di regolarizzare omessi o insufficienti versamenti ed altri adempimenti fiscali, beneficiando di una riduzione delle sanzioni.

Nella newsletter di oggi vediamo insieme la nuova gestione per il calcolo del ravvedimento operoso resa disponibile con il rilascio dell’applicazione F24 2023.

Che cos’è

Il ravvedimento operoso rappresenta un istituto fondamentale del diritto tributario italiano con il quale il contribuente può spontaneamente regolarizzare omissioni, errori o irregolarità dei versamenti dei tributi pagando una sanzione inferiore rispetto a quella che spetterebbe nel caso in cui fosse l’Agenzia delle Entrate ad irrogarla.

Gli errori, le omissioni e i versamenti carenti possono essere regolarizzati eseguendo spontaneamente il pagamento:

- dell’imposta dovuta;

- degli interessi, calcolati al tasso legale annuo dal giorno in cui il versamento avrebbe dovuto essere effettuato a quello in cui viene effettivamente eseguito;

- della sanzione in misura ridotta.

Il decreto legislativo n. 158/2015 ha modificato la normativa sulle sanzioni per ritardati od omessi versamenti, prevedendo la riduzione alla metà della sanzione ordinaria per i versamenti effettuati con un ritardo non superiore a 90 giorni dalla scadenza. In tali casi, quindi, la sanzione passa dal 30% al 15%.

Pertanto, in sede di ravvedimento, la sanzione da versare sarà:

- per ritardi fino a 14 gg del 15% ridotta ad 1/15 per giorno;

- per ritardi tra 15 e 90 gg del 15%;

- per ritardi superiori a 90 gg del 30%.

Alla misura della sanzione del 15% o del 30% si applicano ulteriori riduzioni da applicare tenendo presente i tempi di ritardo.

Come regolarizzare

Riassumiamo di seguito le sanzioni applicabili per tipologia di ravvedimento.

SPRINT 0,1% per ogni gg (1/10 di 1/15 del 15%): entro 14 giorni dalla scadenza

BREVE – 1,50% (1/10 del 15%): entro 30 gg dalla data della violazione

INTERMEDIO ENTRO 90 gg – 1,67% (1/9 del 15%): entro il 90° gg successivo al termine per la presentazione della dichiarazione ovvero, quando non è prevista la dichiarazione periodica, entro 90 gg dall’omissione.

LUNGO – 3,75% (1/8 del 30%): entro il termine per la presentazione della dichiarazione relativa all’anno nel corso del quale è stata commessa la violazione ovvero, quando non è prevista la dichiarazione periodica, entro un anno dall’omissione o dall’errore.

BIENNALE – 4,29% (1/7 del 30%): entro il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione ovvero, quando non è prevista la dichiarazione periodica, entro due anni dall’omissione o dall’errore.

ULTRA ANNUALE – 5,00% (1/6 del 30%): oltre il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione ovvero, quando non è prevista la dichiarazione periodica, oltre due anni dall’omissione o dall’errore.

SUCCESSIVO a P.V.C. (processo verbale constatazione) – 6,00% (1/5 del 30%): se la regolarizzazione avviene dopo la constatazione della violazione.

Nuovo ravvedimento operoso con GBsoftware

In F24, il calcolo del “Ravvedimento” è gestito all’interno della maschera Riepilogo F24 dove sono presenti tutti gli F24 prenotati.

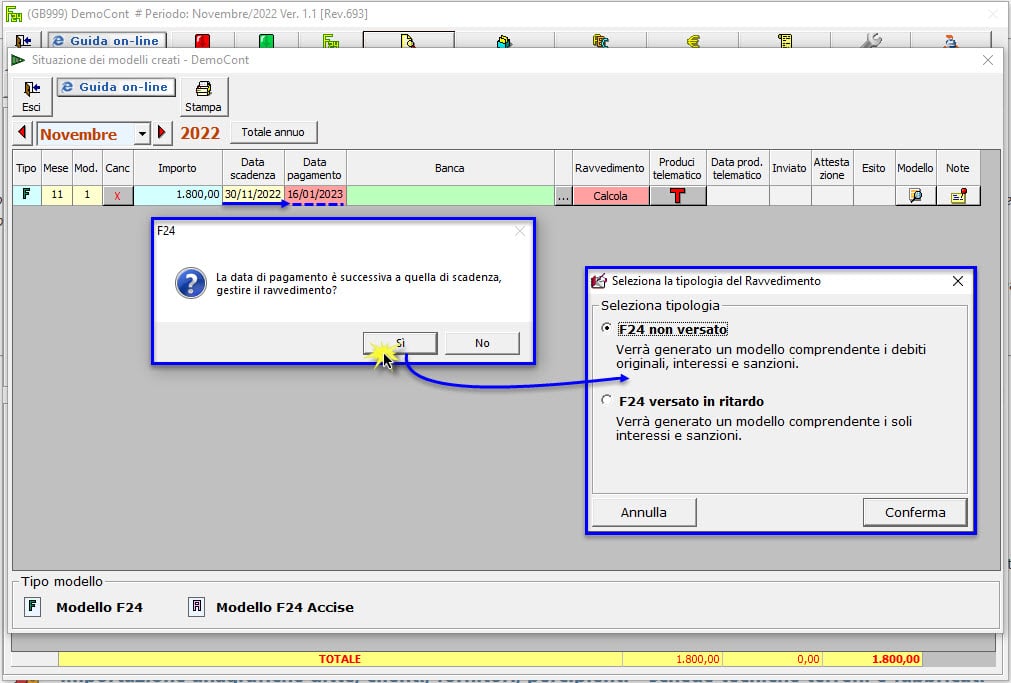

Inserendo una data di pagamento successiva alla data di scadenza il software chiede all’utente se vuole gestire il ravvedimento.

A questo punto è necessario scegliere quale tipologia selezionare:

1) F24 a debito non versato: ravvedimento con interessi e sanzioni calcolati sull’importo a debito;

2) F24 a debito versato in ritardo: ravvedimento dei soli interessi e delle sanzioni su importi già versati ma in ritardo.

F24 a debito non versato

Tramite questa scelta si procede a versare il tributo non pagato, la sanzione, stabilita in misura ridotta, e gli interessi, calcolati giorno per giorno sul tributo non pagato al tasso legale annuo.

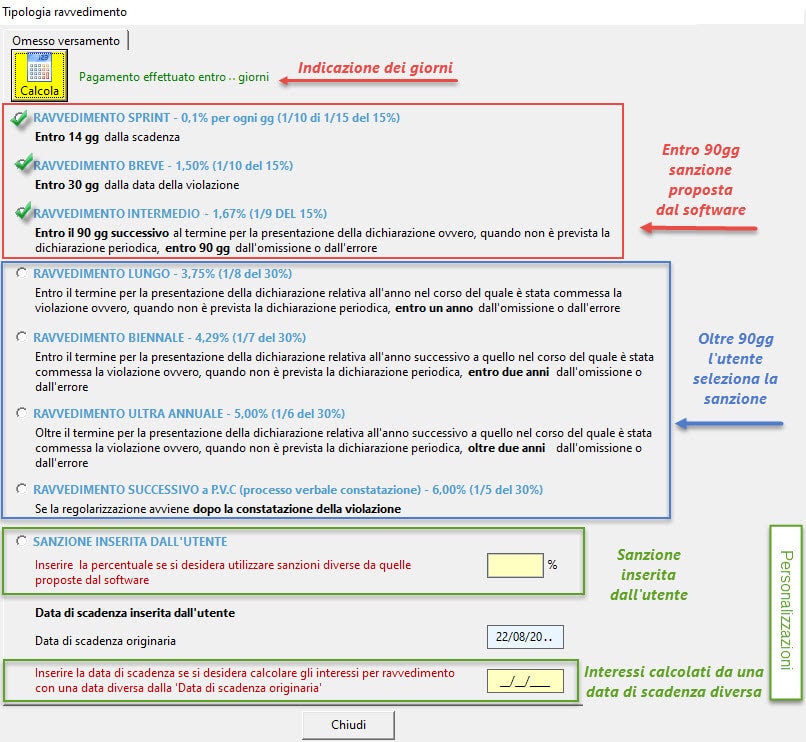

Cliccando “Conferma” si apre la maschera che consente di visualizzare e selezionare le tipologie di ravvedimento per omesso versamento.

Nella maschera troviamo:

- l’indicazione dei giorni che intercorrono tra la data di scadenza e la data di pagamento;

- le sanzioni ridotte, applicabili in base ai giorni di ritardato pagamento:

- Per i versamenti entro 90 gg, dalla data di scadenza, il software propone selezionata la sanzione. L’utente, tuttavia, può decidere di selezionare un’altra opzione.

- Per i versamenti oltre i 90 gg, dalla data di scadenza, l’utente deve selezionare in autonomia la sanzione da applicare.

Inoltre, sono previsti dei campi per “personalizzare” il ravvedimento:

- Sanzione inserita dall’utente: qualora si renda necessario applicare una sanzione differente rispetto a quelle proposte nella maschera;

- Data di scadenza inserita dall’utente: per l’indicazione di una data di scadenza, diversa da quella originaria, dalla quale calcolare gli interessi.

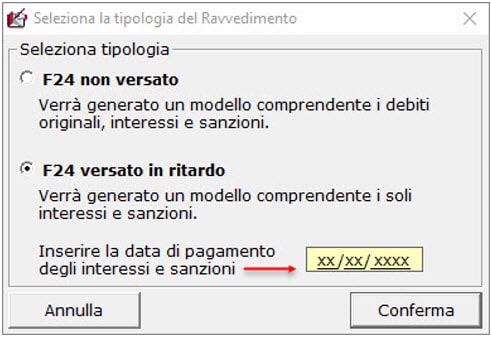

F24 a debito versato in ritardo

La seguente scelta indica che il tributo è stato versato in ritardo e il ravvedimento, con il versamento della sanzione e degli interessi, è effettuato successivamente. La sanzione applicabile corrisponde a quella riferita all’integrale tardivo versamento e gli interessi devono essere calcolati fino al giorno del loro pagamento.

Selezionando quindi “F24 versato in ritardo” si attiva un ulteriore campo “data” nel quale indicare la data di pagamento degli interessi e delle sanzioni.

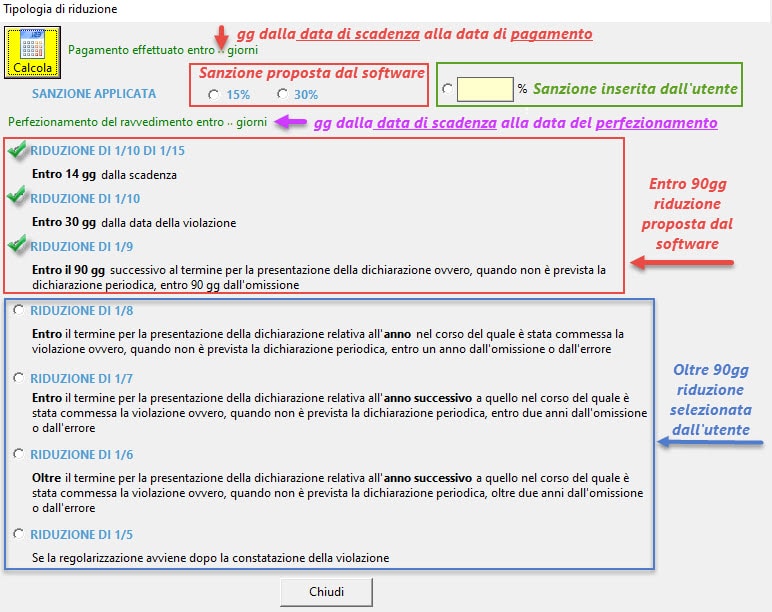

Cliccando “Conferma” si apre la maschera che consente di visualizzare e selezionare la sanzione applicata e la relativa riduzione.

A tal proposito ricordiamo che quando il ravvedimento, con il versamento della sanzione e degli interessi, interviene successivamente (art.13-bis comma 1 secondo periodo):

- La sanzione applicabile corrisponde a quella riferita all’integrale tardivo versamento;

- La misura della riduzione da applicare alla sanzione va riferita al momento di perfezionamento del ravvedimento;

- Gli interessi sono dovuti per l’intero periodo di ritardo.

CALCOLO DEL RAVVEDIMENTO

Cliccando il pulsante

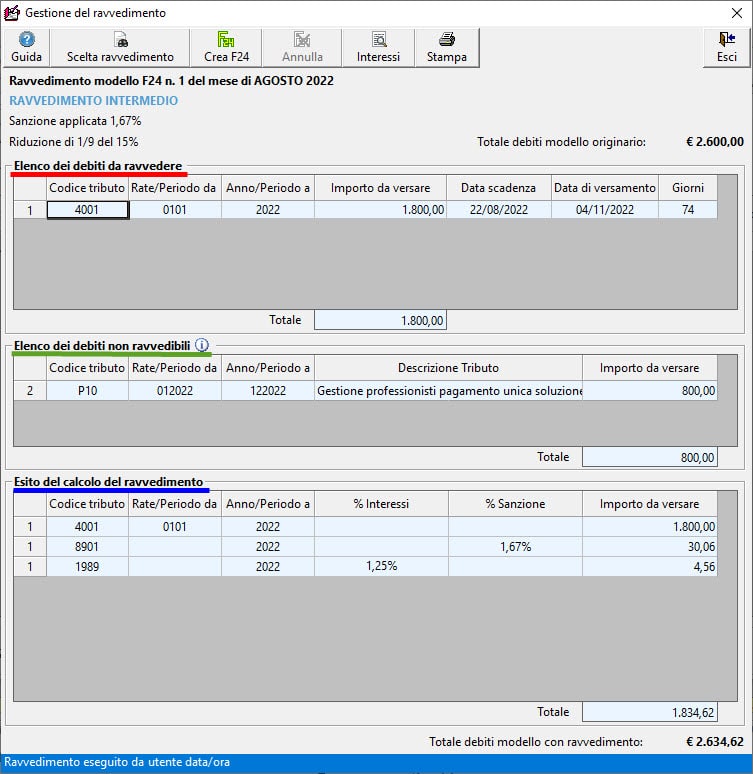

La gestione del ravvedimento è strutturata in tre sezioni:

- Elenco dei debiti da ravvedere: nella quale vengono riportai i tributi presenti nell’F24 per il quale si calcola il ravvedimento;

- Elenco dei debiti non ravvedibili: in questa sezione vengono riportati i codici tributo per i quali non è previsto il ravvedimento, ad esempio codici tributo INPS o INAIL. Inoltre, è possibile trovare in questa sezione anche codici tributo, che il software considera “non ravvedibili”, evidenziati in rosso. Nel caso l’utente ritenga che l’esposizione in questa sezione non sia corretta consigliamo di contattare GBsoftware al fine di poter effettuare una verifica;

- Esito del calcolo del ravvedimento: nella quale vengono elencati i codici tributo oggetto di ravvedimento, le relative sanzioni e gli interessi.

Per modificare la tipologia di ravvedimento scelta o per applicare una sanzione diversa è possibile richiamare la maschera di scelta del ravvedimento dal pulsante .

Cliccando il pulsante si apre la maschera prenotazione F24 dalla quale si produce il nuovo modello F24 comprensivo del ravvedimento. Il funzionamento della maschera è lo stesso di quello per la prenotazione di un normale F24.

Per maggiori informazioni consultare la guida on line presente all’interno della gestione “Ravvedimento”.

Applicazioni Software collegate all’articolo: