Con il provvedimento n.30733 del 31 gennaio 2022, l’Agenzia delle Entrate ha approvato il modello e le istruzioni della dichiarazione Redditi Enti non Commerciali per l’anno 2022, imposta 2021.

Effettuando l’update del software, da oggi è disponibile l’applicazione Redditi Enti non Commerciali 2022. Il modello viene utilizzato per dichiarare i redditi degli enti non commerciali residenti nel territorio dello Stato e dei soggetti non residenti ed equiparati.

Modalità di presentazione

La dichiarazione Redditi Enti non Commerciali deve essere presentata per via telematica, direttamente dal dichiarante o tramite un intermediario abilitato.

Termine di presentazione

Il modello Redditi Enti non Commerciali deve essere presentato entro il 30 novembre dell’anno successivo a quello di chiusura del periodo d’imposta, salvo eventuali proroghe.

Novità apportate al modello Redditi ENC 2022

Visto di conformità superbonus

Nel frontespizio, nella sezione “Firma della dichiarazione”, è stata prevista la nuova casella “Presenza visto Superbonus”, da barrare in caso di apposizione del visto di conformità dei dati relativi alla documentazione attestante la sussistenza di presupposti che danno diritto alla fruizione in dichiarazione della detrazione delle spese per interventi rientranti nel “Superbonus” (articolo 119, comma 11, del decreto-legge 19 maggio 2020, n. 34);

Esonero dall’apposizione del visto di conformità

Nel frontespizio, nella sezione “Firma della dichiarazione”, è stata eliminata la casella che doveva essere barrata dai contribuenti esonerati dall’apposizione del visto di conformità di cui all’art. 9 bis, comma 11, lettera a), del decreto-legge n.50 del 2017;

Rinegoziazione dei canoni di locazione

Nel quadro RB, nella colonna 8 (Casi particolari) dei righi da RB1 a RB34, sono stati previsti i nuovi codici “6”, “7” e “8”, per gestire i casi in cui sia stato rinegoziato l’importo del canone di locazione dell’immobile ad uso abitativo;

Regime delle perdite delle imprese in contabilità semplificata

Nei quadri RC, RD, RF, RG, RH è stata gestita la fine del regime transitorio delle perdite pregresse derivanti dall’esercizio di attività d’impresa in contabilità semplificata, di cui all’art. 8, comma 3, del TUIR (rigo RC9, colonna 1, RD15, colonna 1, RF64, colonna 1, RG32, colonna 1 e RH12, colonna 1) che potevano essere computate in diminuzione, nel limite del 60 per cento, dai redditi d’impresa conseguiti nel periodo d’imposta 2020 (articolo 1, commi 25 e 26, della legge 30 dicembre 2018, n. 145);

Maggiorazione “Patent box”

Nei quadri RF e RG, tra le “Altre variazioni in diminuzione” (rigo RF55, codice 86) e tra gli “Altri componenti negativi” (rigo RG22, codice 47), è stata prevista l’indicazione della maggiorazione del 110 per cento dei costi di ricerca e sviluppo sostenuti in relazione a software protetto da copyright, brevetti industriali, disegni e modelli che siano degli stessi soggetti utilizzati direttamente o indirettamente nello svolgimento della propria attività d’impresa. Per usufruire della predetta disciplina è stato previsto nel quadro OP l’esercizio dell’opzione nonchè nel quadro RS, sezione “Dati relativi all’opzione Patent box”, il monitoraggio dei dati utili relativi ai beni oggetto del Patent box (articolo 6 del decreto-legge 21 ottobre 2021, n. 146, come modificato dall’art. 1, comma 10, lett. a), della legge 30 dicembre 2021, n.234);

Deduzione maggior valore attività immateriali

Nel quadro RQ è stata prevista una nuova sezione XXIV per i soggetti che intendono dedurre più velocemente il maggior valore imputato ad attività immateriali le cui quote di ammortamento, ai sensi dell’art. 103 del TUIR, sono deducibili in misura non superiore ad un diciottesimo del costo o del valore, mediante il versamento di un’imposta sostitutiva delle imposte sui redditi e dell’IRAP e di eventuali addizionali nella misura corrispondente a quella stabilità dall’art. 176, comma 2-ter, del TUIR (commi 8-ter e 8-quater dell’articolo 110 del decreto-legge 14 agosto 2020, n. 104, introdotti dall’articolo 1, comma 622, legge 30 dicembre 2021, n. 234);

Canoni di locazione non riscossi

Nel quadro RN è stata prevista (rigo RN12) l’indicazione dei canoni di locazione non riscossi dall’ente locatore nei periodi d’imposta di riferimento e percepiti successivamente nel periodo d’imposta oggetto della dichiarazione (articolo 26, comma 1, del TUIR);

Soggetti controllati non residenti

Nel quadro FC sono state previste le nuove caselle “Monitoraggio” e “OICR” per tenere conto delle disposizioni contenute nel provvedimento del Direttore dell’Agenzia delle entrate del 27 dicembre 2021;

Superbonus e bonus facciate

Nel quadro RS è stato aggiornato il prospetto relativo alle “Spese di riqualificazione energetica”, quello relativo alle “Spese per interventi su edifici ricadenti nelle zone sismiche e per interventi di recupero o restauro della facciata esterna degli edifici esistenti” ed il prospetto riguardante la “Detrazione per l’acquisto e la posa in opera di infrastrutture di ricarica dei veicoli alimentati ad energia elettrica”, con riferimento alle spese per le quali è possibile usufruire della detrazione nella misura del 110 per cento (articolo 119 del decreto-legge 19 maggio 2020, n. 34, come modificato dall’articolo 1, commi 28 e 37, della legge 30 dicembre 2021, n. 234). Inoltre, è stato aggiornato il prospetto per il calcolo della detrazione per le spese relative agli interventi finalizzati al recupero o restauro della facciata esterna degli edifici esistenti (articolo 1, commi da 219 a 223, della legge 27 dicembre 2019, n. 160, come modificato dall’articolo 1, comma 39, della legge 30 dicembre 2021, n.234);

Eliminazione barriere architettoniche

Nel quadro RS (righi da RS521 a RS523) è stato previsto il nuovo prospetto per il calcolo della detrazione per le “Spese per interventi finalizzati al superamento e all’eliminazione di barriere architettoniche” (articolo 119-ter del decreto-legge 19 maggio 200, n.34, introdotto dall’articolo 1, comma 42, della legge 30 dicembre 2021, n. 234);

Disciplina ACE

Nel quadro RS è stato integrato il prospetto per l’applicazione della disciplina ACE, per tenere conto dei casi in cui l’ente dichiarante riceva dal cedente o dalla società trasparente il credito d’imposta ACE (articolo 19, comma 3, del decreto-legge 25 maggio 2021, n.73).

Modello redditi Enti non Commerciali 2022 GBsoftware

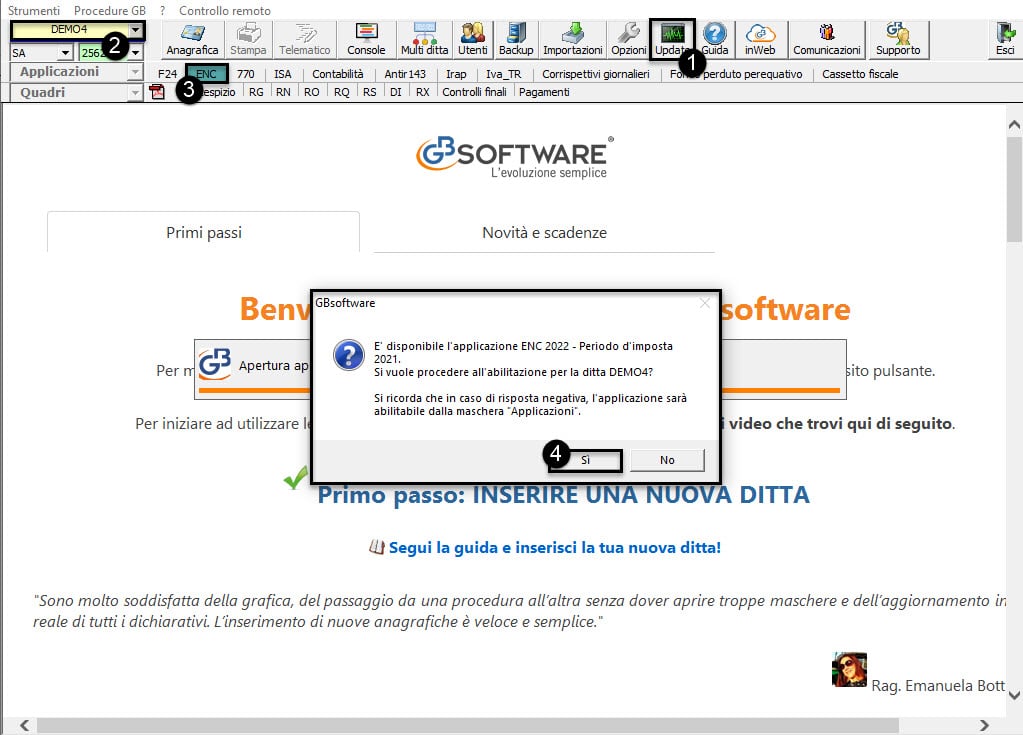

- Eseguire l’update del software dal pulsante

- Posizionarsi nella ditta per la quale si vuole abilitare l’applicazione Redditi Enti non Commerciali.

Le modalità di abilitazione dell’applicazione sono due:

-

- Se l’applicazione “Enti non commerciali” è stata già utilizzata nell’anno precedente, per abilitarla è sufficiente cliccare su

. Il software chiede se abilitarla, per il nuovo anno, con un messaggio: rispondendo “Sì” sarà automaticamente abilitata; rispondendo “No” l’applicazione non sarà abilitata. In seguito per abilitarla procedere come illustrato al successivo punto.

- Se l’applicazione “Enti non commerciali” è stata già utilizzata nell’anno precedente, per abilitarla è sufficiente cliccare su

2. Dalla gestione “Applicazioni”:

-

-

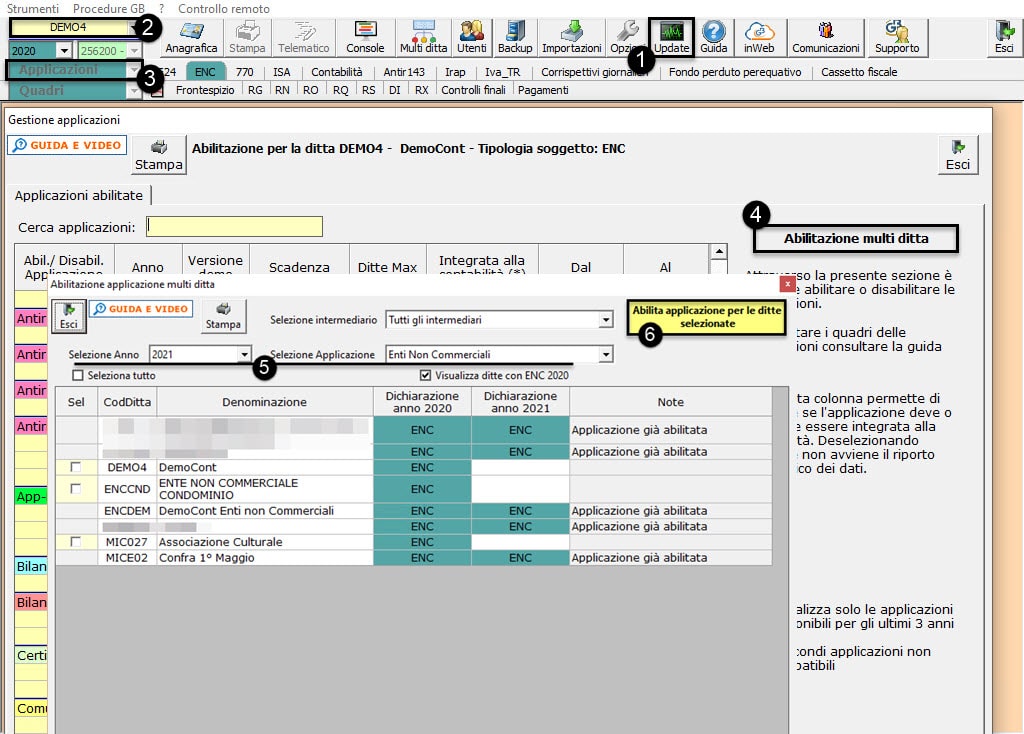

- Abilitazione multipla: cliccando il pulsante

, è possibile abilitare l’applicazione per più ditte contemporaneamente.

- Abilitazione multipla: cliccando il pulsante

-

-

-

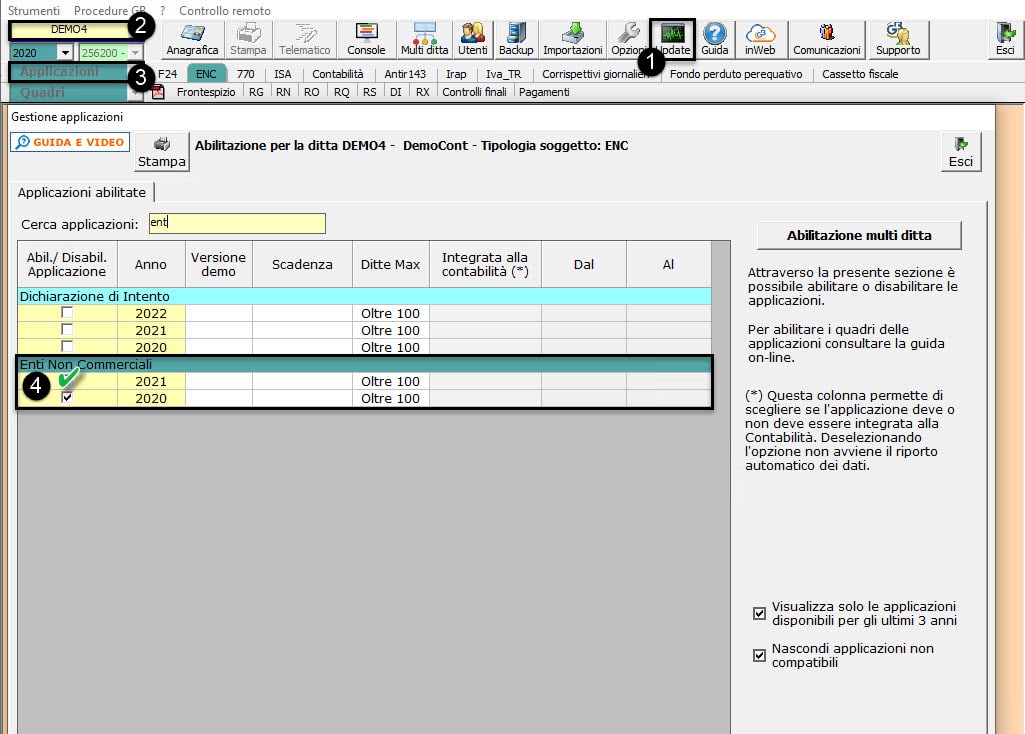

- Abilitazione singola: apponendo il check in corrispondenza di “ENTI NON COMMERCIALI” anno 2021.

-

Nella guida online dell’applicazione Enti non commerciali sono presenti le istruzioni per l’utilizzo del modello.

Applicazioni Software collegate all’articolo:

TAG encredditi enti non commerciali