La Legge n.78 del 30 dicembre 2020 (Legge di stabilità 2021), con l’art.1, commi da 1051 a 1063, ha previsto un credito d’imposta ai soggetti che effettuano investimenti in beni strumentali nuovi. La risoluzione n.3/E del 13 gennaio 2021 ha quindi istituito tre nuovi codici tributo per l’utilizzo in compensazione del credito di imposta.

Codici Tributo

In particolare sono stati introdotti i codici tributo:

- 6935 – Credito d’imposta investimenti in beni strumentali nuovi (diversi dai beni di cui agli allegati A e B alla legge n. 232/2016) – art. 1, commi 1054 e 1055, legge n. 178/2020

- 6936 – Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato A alla legge n. 232/2016 – art. 1, commi 1056 e 1057, legge n. 178/2020

- 6937 – Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato B alla legge n. 232/2016 – art. 1, comma 1058, legge n. 178/2020

In fase di compilazione del modello F24, i suddetti codici tributo devono essere indicati nella sezione “Erario”. Il campo dell’anno di riferimento deve essere valorizzato nel formato “AAAA” indicando:

- l’anno di entrata in funzione del bene, per i beni diversi da quelli indicati agli allegati A e B della legge 232/2016

- l’anno di interconnessione, per i beni di cui agli allegati A e B della legge 232/2016 (investimenti cosiddetti “industria 4.0”)

Compilazione del quadro RU del modello Redditi

Il quadro RU deve essere compilato dai soggetti che fruiscono dei crediti d’imposta derivanti da agevolazioni concesse alle imprese. Nel modello di dichiarazione dei redditi dell’anno imposta 2022 devono essere esposti gli investimenti effettuati nel periodo agevolativo oggetto di dichiarazione.

Quali sono gli investimenti che rientrano nel periodo agevolativo 2022?

Rientrano nel periodo di agevolazione 2022 gli investimenti effettuati:

- nel periodo d’imposta

- oltre il periodo d’imposta ma nel cosiddetto “termine lungo” quindi entro 30 novembre 2023 (30 giugno 2023 per i beni immateriali 4.0) a condizione che entro il 31/12/2022 sia stato effettuato l’ordine vincolante e il pagamento dell’acconto per almeno il 20% del costo dell’investimento.

Questa suddivisione è fondamentale per una corretta compilazione del quadro RU infatti:

- il credito d’imposta generato da investimenti effettuati nel periodo imposta oggetto di dichiarazione deve essere indicato in RU5 campo 1 e l’importo dell’investimento deve essere indicato in RU130

- il credito d’imposta generato da investimenti effettuati oltre il periodo imposta oggetto di dichiarazione deve essere indicato in RU5 campo 2 e l’importo dell’investimento deve essere indicato in RU140

Esempi di compilazione

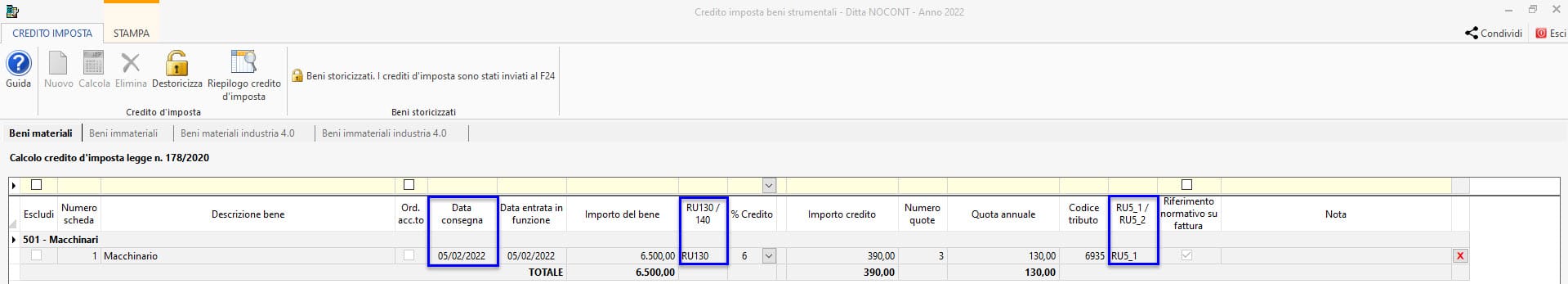

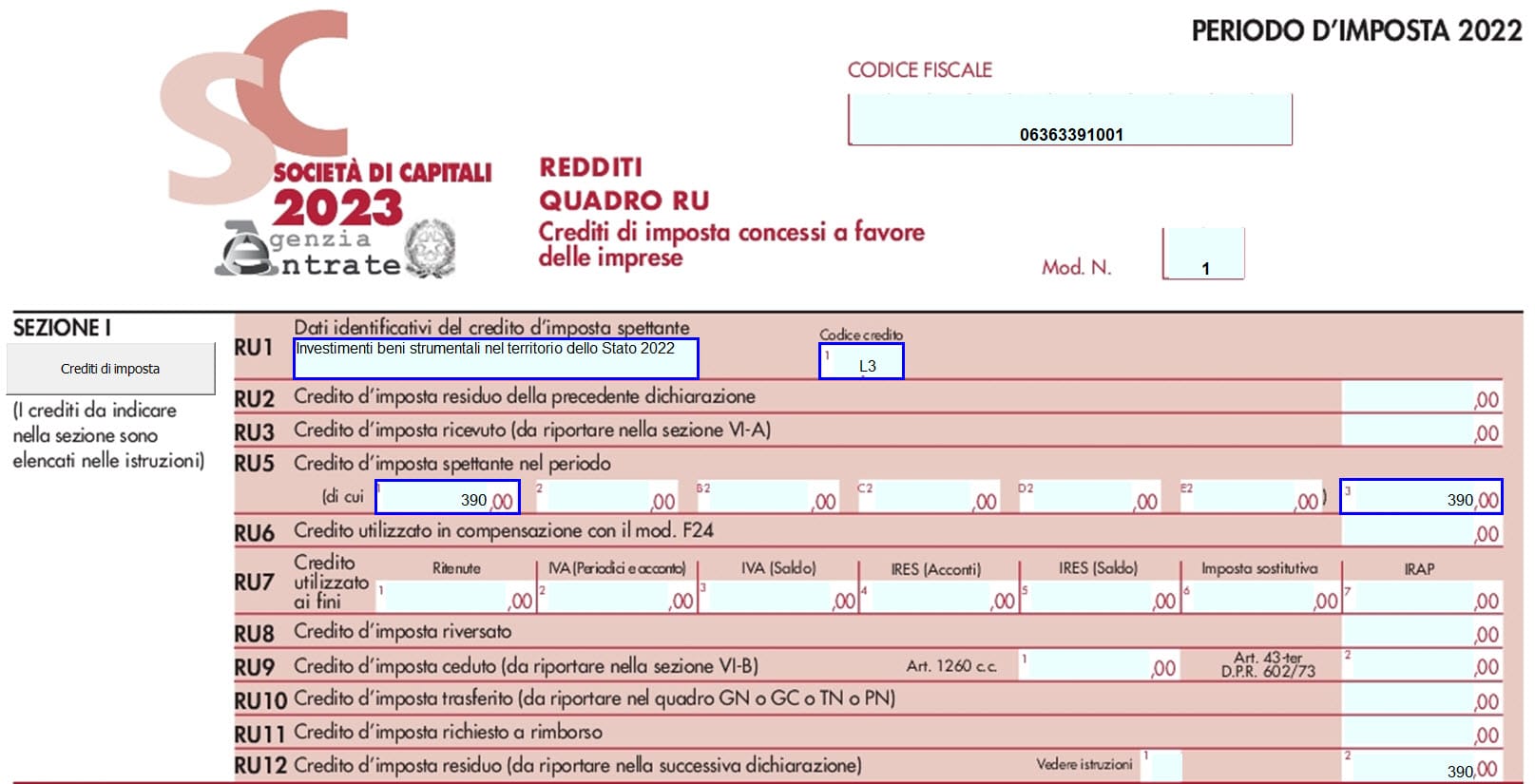

Investimento effettuato nel periodo d’imposta

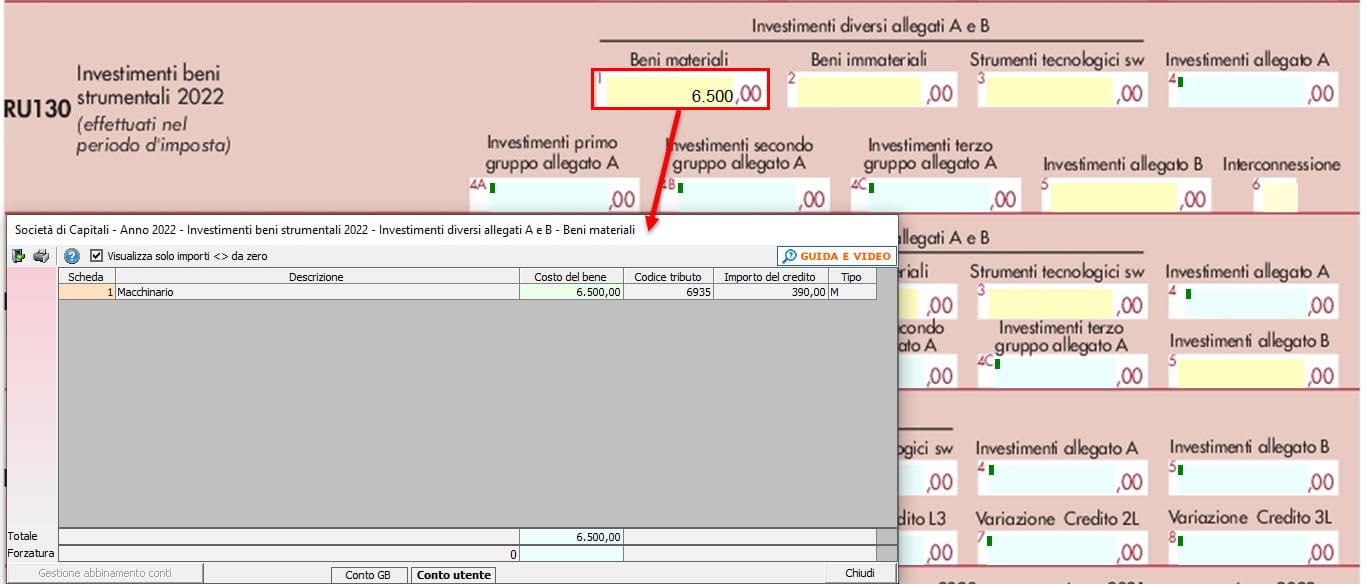

Prendiamo come esempio un investimento effettuato il 5 febbraio 2022 che ammonta ad euro 6.500,00. Tale investimento genera un credito d’imposta di euro 390,00 da utilizzare in 3 quote a partire, in questo caso, dall’anno di entrata in funzione del bene. Come indicato nella gestione di calcolo il credito deve essere esposto in RU5_1 e l’investimento in RU130.

Compilazione del quadro RU

Sezione I Nella sezione del credito, accedendo alla gestione “Crediti di imposta”, è possibile importare presenti in F24.

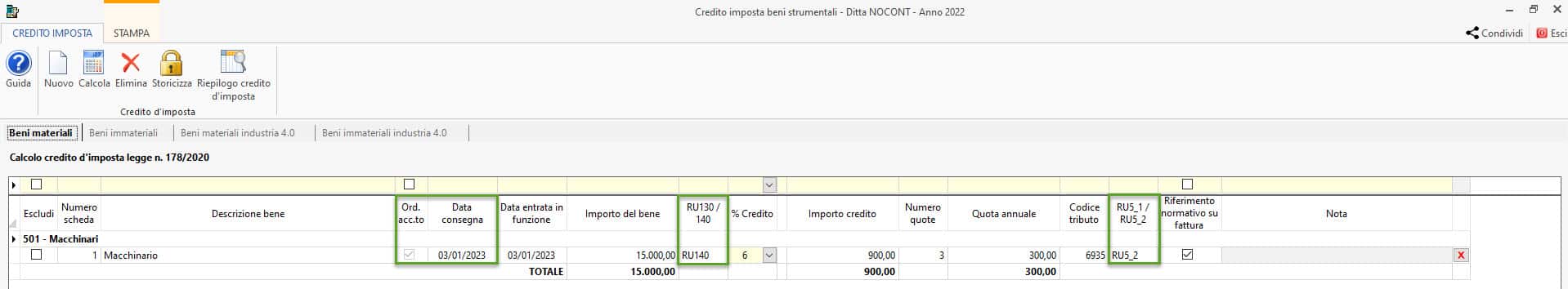

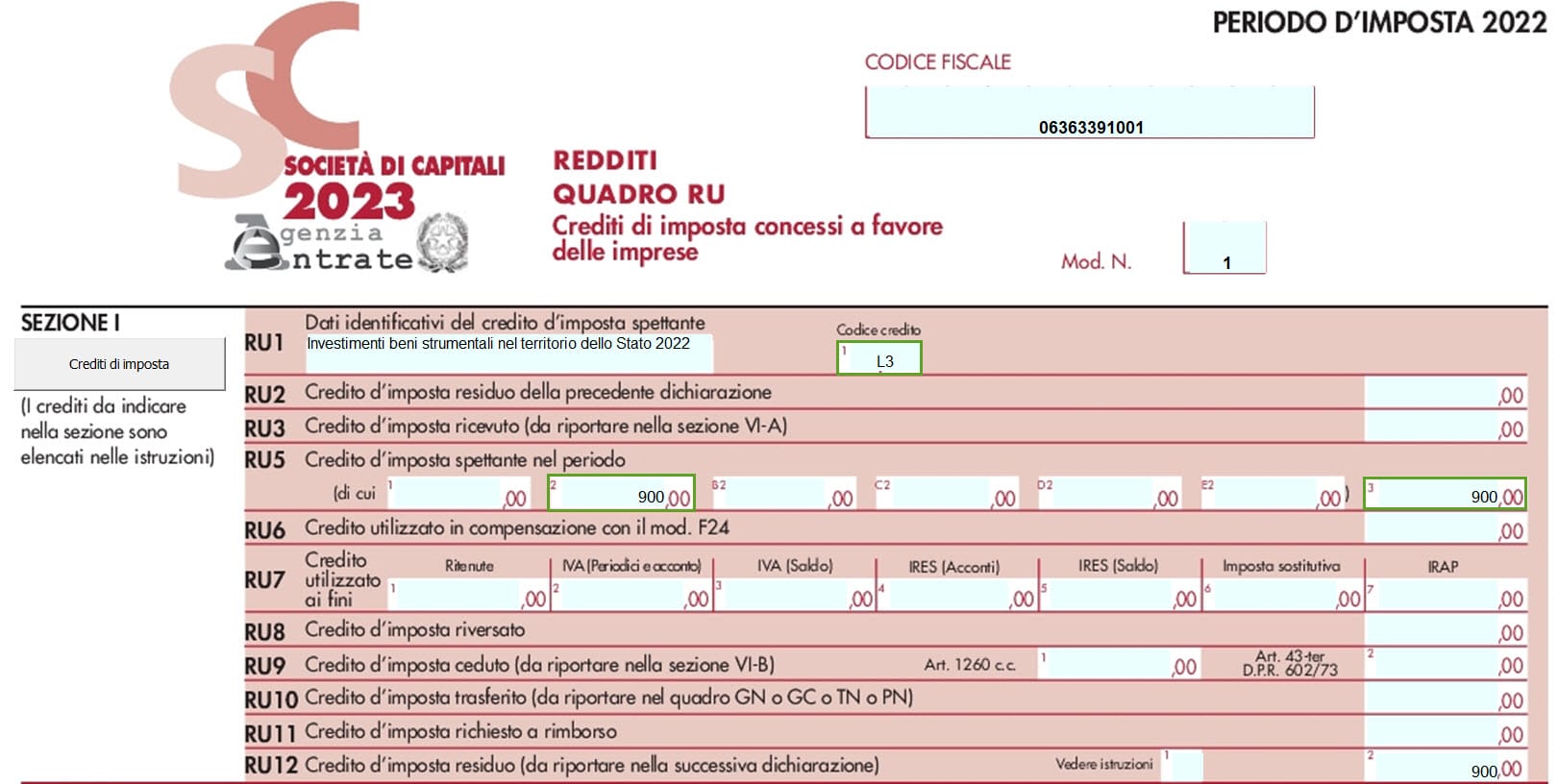

Investimento effettuato oltre il periodo d’imposta

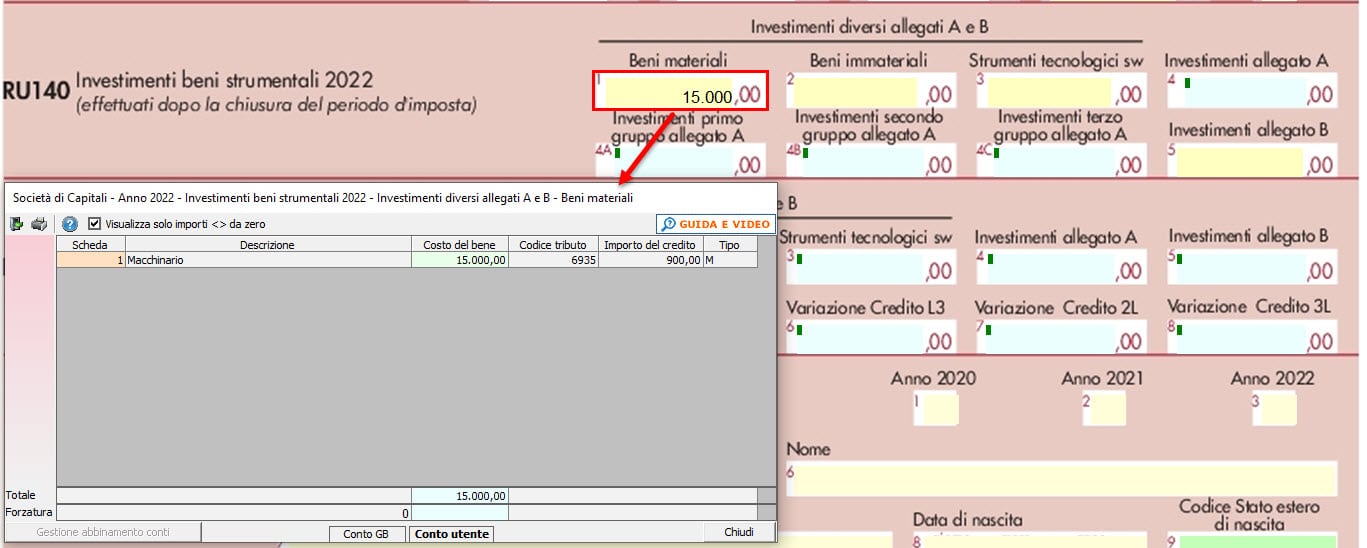

Prendiamo come esempio un investimento effettuato il 3 gennaio 2023, quindi dopo la chiusura del periodo imposta 2022, che ammonta ad euro 15.000,00. Il bene rientra nel periodo agevolativo 2022 anche se l’investimento è stato effettuato nel 2023, poiché l’impresa ha proceduto alla conferma dell’ordine e al versamento di un acconto almeno pari al 20% del costo di acquisto, entro il 31/12/2022. Tale investimento genera un credito d’imposta di euro 900,00 da utilizzare in 3 quote a partire dall’anno di entrata in funzione del bene. Come indicato nella gestione di calcolo il credito deve essere esposto in RU5_2 e l’investimento in RU140.

Compilazione del quadro RU

Sezione I Anche in questo caso, come indicato nel primo esempio, i dati del credito devono essere importati dall’applicazione F24 tramite la gestione “Credito di imposta” presente nella prima sezione del quadro RU. Prendendo a riferimento la dichiarazione dei redditi delle società di capitali la compilazione del quadro RU del modello è la seguente:

Applicazioni Software collegate all’articolo:

TAG beni strumentalicredito d'impostaquadro ru