A partire dal 01 luglio 2022 la comunicazione dei dati relativi alla cessione dei beni e alle prestazioni di servizi emessi e ricevuti da parte di soggetti non stabiliti nei territori dello Stato non avverrà più trimestralmente tramite Esterometro, ma dovrà essere effettuata utilizzando la Fatturazione Elettronica.

L’Esterometro sarà di fatto sostituito dalla FE, poiché i dati relativi a tale tipologia di operazioni verranno comunicati sfruttando il medesimo canale messo a disposizione per il file XML della FE, attraverso il Sistema d’Interscambio. Vediamo nel dettaglio cosa ciò comporta.

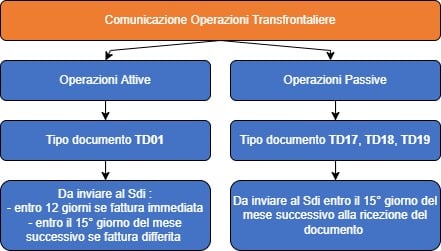

Operazioni da Comunicare

Rientrano nell’insieme delle operazioni da comunicare le cessioni di beni/prestazioni di servizi nei confronti di soggetti al di fuori del territorio dello Stato. La comunicazione di tale operazioni avviene:

- per le operazioni attive, creando un documento di tipo TD01, da inviare negli stessi tempi d’invio previsti per la fatturazione (entro 12 giorni dall’operazione se fattura immediata, entro il 15 giorno del mese successivo se fattura differita);

- per le operazioni passive, generando un’autofattura con tipo documento TD17, TD18, TD19, da inviare entro il 15mo giorno del mese successivo alla ricezione del documento.

Risultano invece essere escluse dall’obbligo di comunicazione:

- tutte le operazioni d’importazione/esportazione documentate attraverso una bolletta doganale;

- le transazioni verso privati esteri realizzate tramite e-commerce, a condizione però che le stesse non siano documentate tramite Fattura e siano gestite tramite la procedura Oss.

Inoltre, in base a quanto previsto dalla bozza del D.L. “Semplificazioni fiscali” saranno escluse dalla comunicazione le operazioni di importo più ridotto – fino a 5.000€ – non rilevanti territorialmente per l’Iva in Italia. In questo modo potranno, ad esempio, non essere riportate le spese relative a ristorazione/alloggio/trasporto effettuate all’estero.

Comunicazione Operazioni Attive

Per poter comunicare le Operazioni Attive è pertanto sufficiente emettere una fattura elettronica nei confronti del cliente estero.

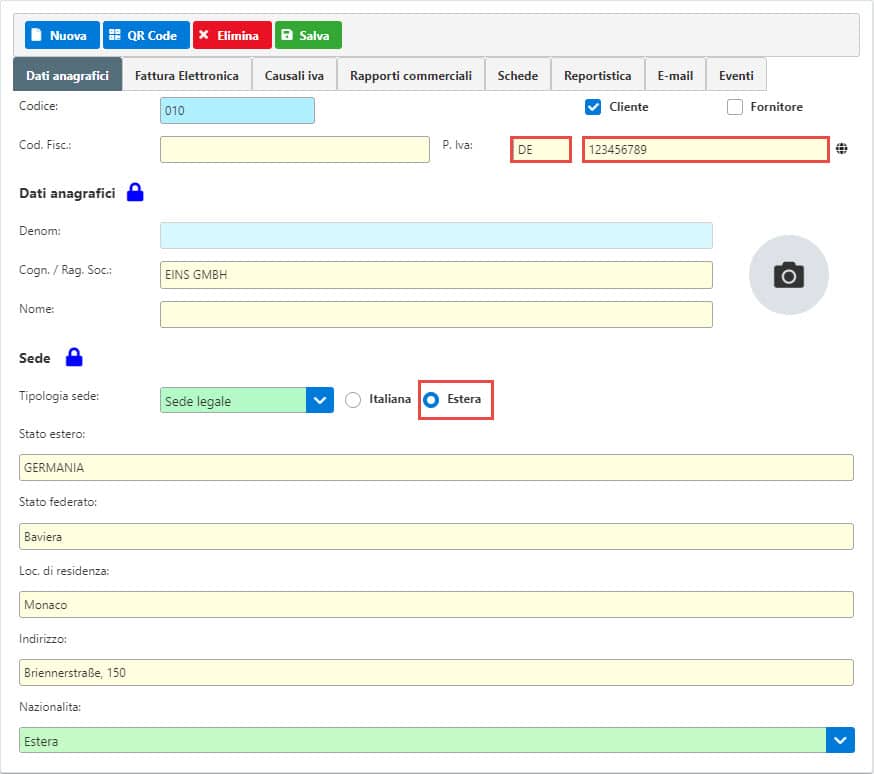

Per fare ciò all’interno di Fatturazione GB è sufficiente codificare l’anagrafica del cliente come Estera, inserendo tutti i dati richiesti…

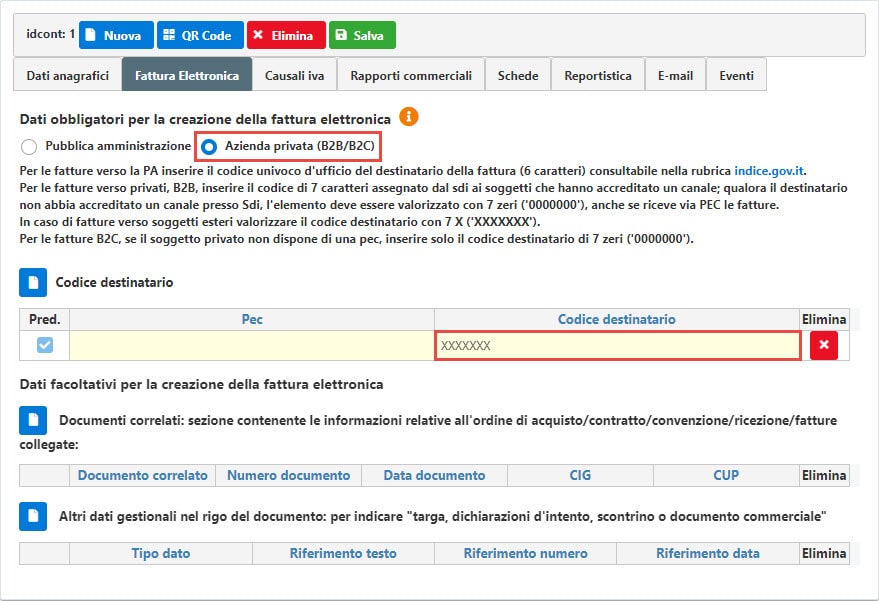

….ed inserire nel campo del codice destinatario il valore XXXXXXX (oppure 2R4GTO8 se il soggetto ha sede in San Marino).

A questo punto compilare il documento, avendo cura di utilizzare il codice iva corretto per le operazioni da comunicare. Si ricorda che se il documento ha oggetto prestazioni di servizi rese a un soggetto UE/extra UE dovrà essere usata una causale con natura 2.1, mentre per cessioni verso soggetto UE la natura dovrà essere 2.2.

Una volta fatto ciò, procedere con la creazione del file XML, l’invio alla Console e la spedizione al Sistema d’Interscambio. Ricordiamo che il termine d’invio è lo stesso di quello delle Fatture Elettroniche, pertanto entro 12 giorni dall’operazione o entro il 15mo giorno del mese successivo in caso di fatturazione differita.

Comunicazione Operazioni Passive

Per quanto concerne la comunicazione delle Operazioni Passive da parte di un soggetto estero, dovrà essere emesso un documento di tipo Autofattura a seconda del tipo di operazione.

Oltre a ciò, è inoltre possibile creare le Autofatture per tutte quelle operazioni interne effettuate in regime d’inversione contabile, ovvero integrando l’Iva di una fattura italiana per determinate tipologie di operazioni (come ad esempio, fatturazione di servizi pulizie, cessioni di rottami, ecc)

Nel dettaglio, a seconda del tipo dell’operazione, dovrà essere generata un’autofattura del tipo:

- Tipo TD16: per integrazione fattura reverse charge interno

- Tipo TD17: nel caso di acquisto di servizi dall’estero;

- Tipo TD18: per l’acquisto di beni intracomunitari;

- Tipo TD19: per l’acquisto di beni ex art.17 c.2 DPR 633/72;

In FattureGB, possiamo procedere con la creazione di tale tipo di documento attraverso due modalità differenti.

Compilazione automatica

La prima modalità, che sarà rilasciata a breve, prevede la creazione automatica dell’Autofattura a partire dal documento ricevuto in Console.

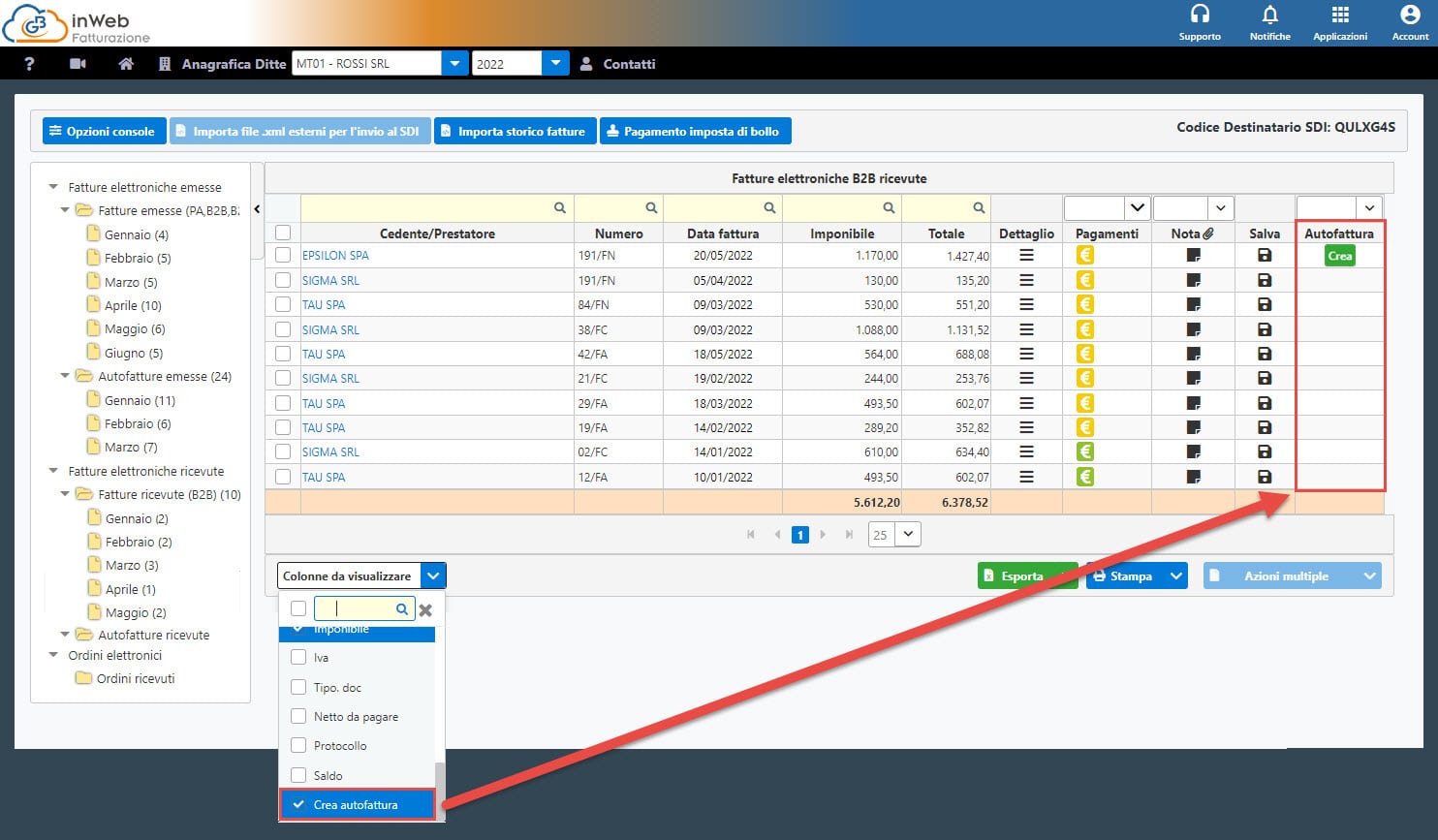

Per fare ciò, accediamo alla Console, posizioniamoci sulle Fatture Ricevute e procediamo con l’abilitare la colonna “Autofattura”

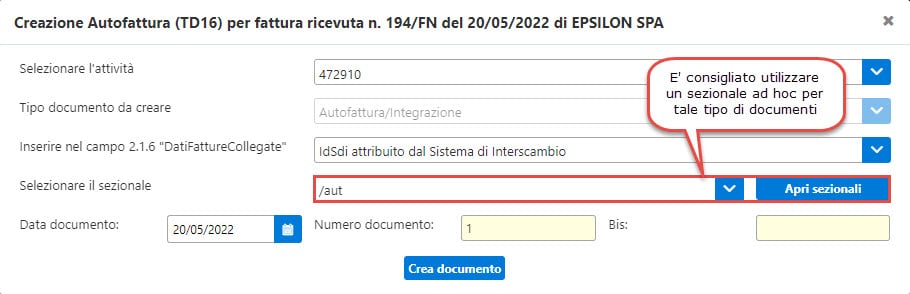

A questo punto, in corrispondenza del documento per cui emettere la relativa Autofattura, cliccare sul pulsante . Verrà aperta una maschera da dove potranno essere inseriti tutti i parametri per la creazione dell’autofattura.

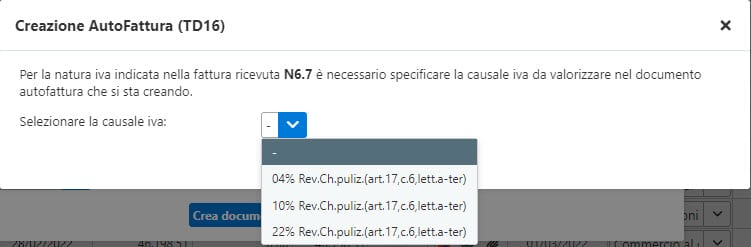

Una volta confermato, sarà poi necessario specificare la causale Iva da utilizzare nel documento.

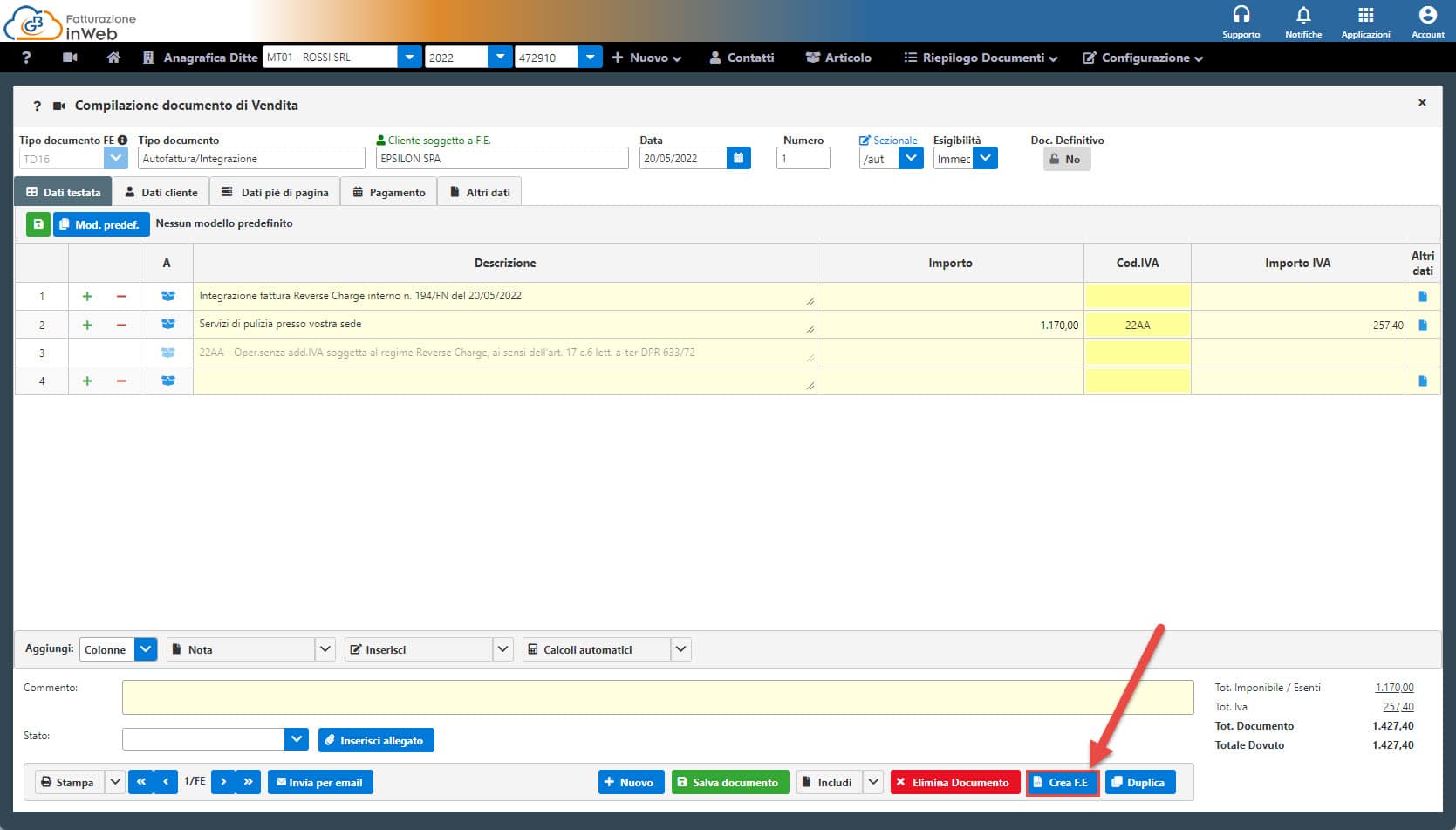

Fatto ciò, accedendo alla Fatturazione – riepilogo documenti, troveremo il documento già compilato. Sarà pertanto sufficiente creare l’xml.

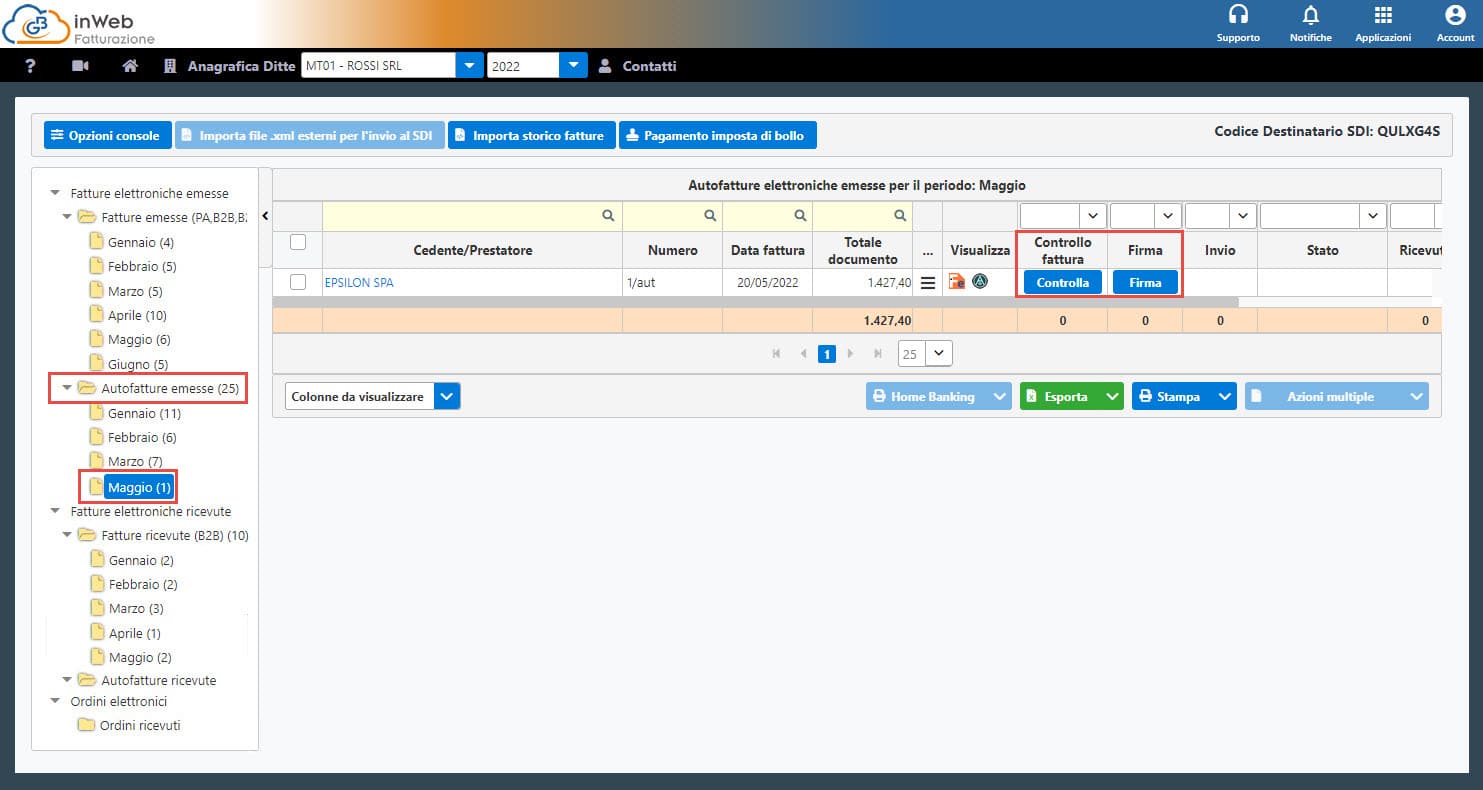

Una volta creato l’xml, procedere all’invio in Console. Il documento sarà presente nella sezione Autofatture Emesse. Possiamo a questo punto procedere alla trasmissione al Sistema d’Interscambio.

Compilazione manuale

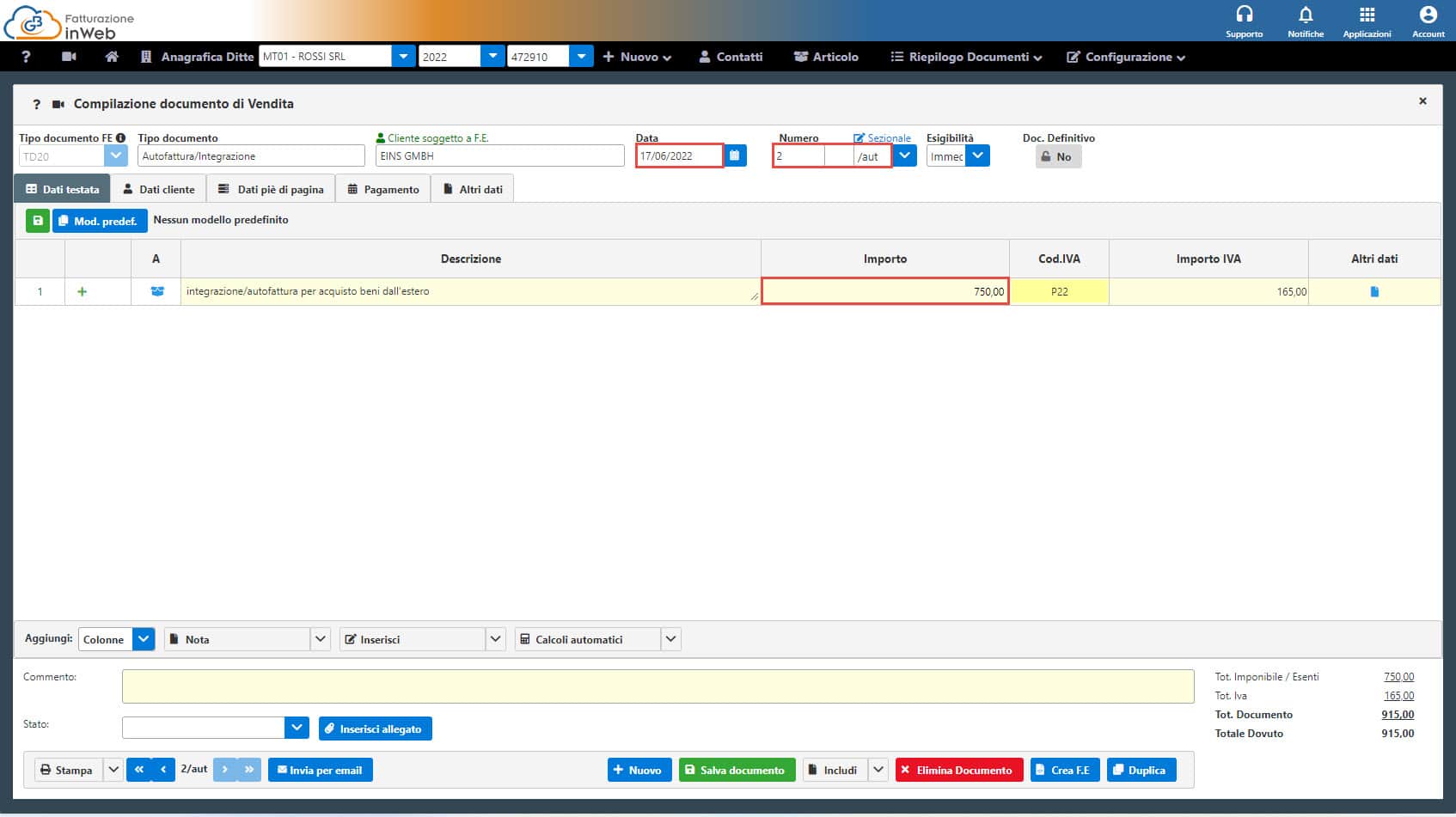

Alternativamente al metodo visto precedentemente, o comunque per tutti quei documenti esteri che pervengono in maniera “cartacea”, è possibile creare manualmente l’autofattura. Per fare ciò, fare click su Nuovo e Autofattura/Integrazione. Selezionare il Cedente/Prestatore estero e procedere a compilare il documento con tutti i dati richiesti. Selezionare il Cedente/Prestatore estero e procedere a compilare il documento con tutti i dati richiesti. Ricordiamo che al fine dell’emissione dell’autofattura/integrazione per le operazioni passive, il Codice Destinatario da riportare nel “Fornitore” deve essere il Codice Univoco della Ditta che emette il Documento, pertanto in questo caso specifico dovrà essere utilizzato QULXG4S.

- Data (campo 2.1.1.3): data di ricezione del documento, o comunque una data ricadente nel mese di ricezione del documento estero). In alternativa, inserire la data di effettuazione dell’operazione nel caso di acquisto di servizi extra-comunitari o acquisti di servizi da prestatore residente nella Repubblica di San Marino o nello Stato della Città del Vaticano;

- Numero (campo 2.1.1.4) utilizzare una numerazione progressiva ad hoc per le autofatture, impostabile da Sezionali;

- Imponibile: riportare l’imponibile presente nella fattura inviata dal Cedente/Prestatore con la relativa imposta calcolata dal Cessionario/Committente o della Natura nel caso non si tratti di un’operazione imponibile (ad esempio, codice N3.4 nel caso di non imponibilità e codice N4 nel caso di esenzione). Ricordiamo che facendo doppio click nel campo Cod.Iva è possibile ricercare le aliquote iva collegate al relativo TipoDocumentoFE;

- Nel Campo Dati Fatture Collegate (campo 2.1.6), deve essere inserito l’IdSdi attribuito dal Sistema d’Interscambio. In mancanza di tale dato, è possibile riportare il numero e la data del documento.

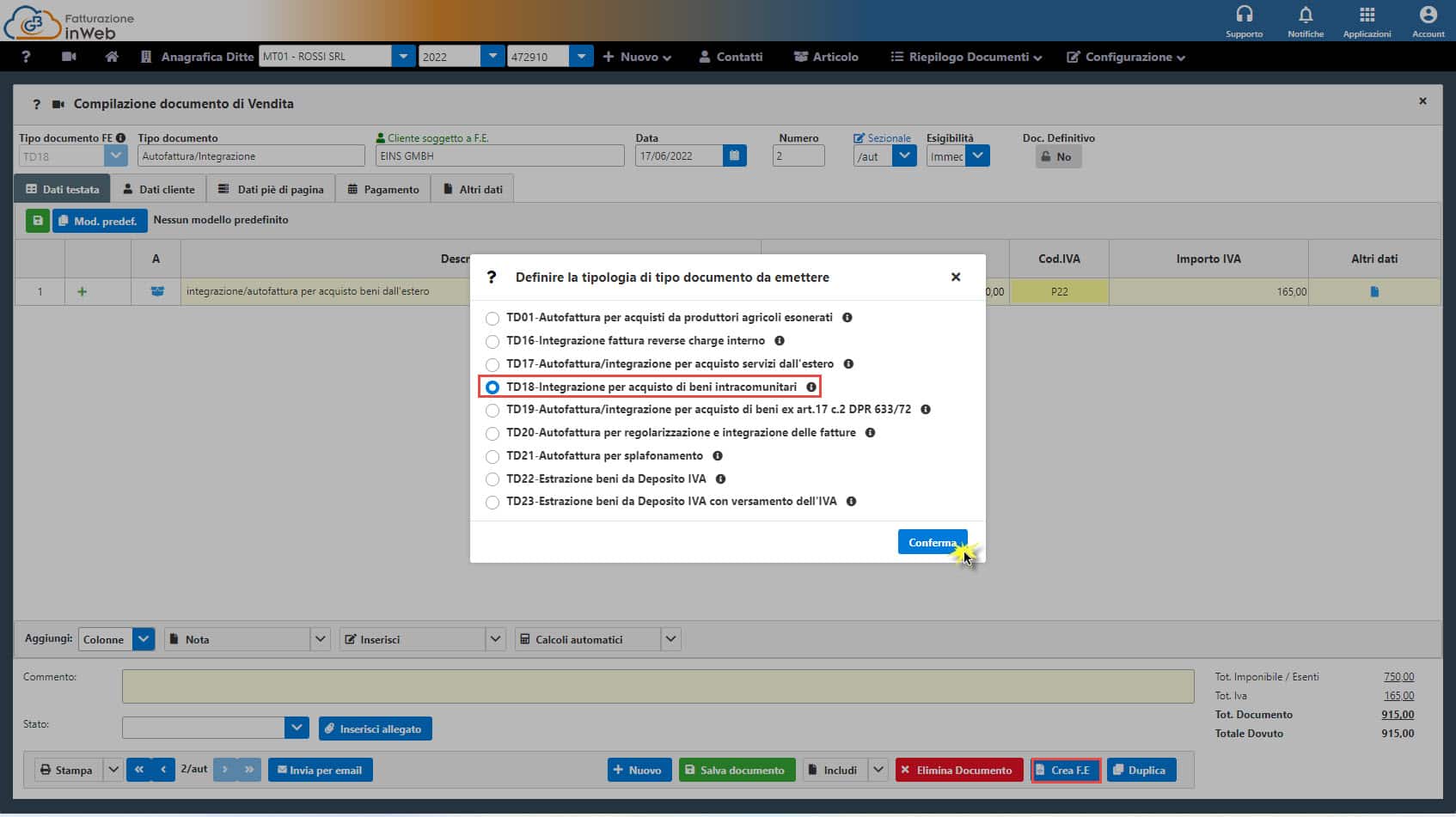

Fatto ciò, procedere con il creare il file XML. Dopo aver cliccato su <Crea XML>, verrà chiesto quale tipo di documento d’intende generare, pertanto procedere con il selezionare la tipologia corretta in base alla propria casistica.

Selezionata la tipologia e inviato il documento alla Console, procedere alla trasmissione del file al Sistema d’Interscambio.

Si ricorda che per quanto riguarda le operazioni passive, la trasmissione dell’autofattura al SdI deve avvenire entro il 15mo giorno del mese successivo alla ricezione del documento.

Applicazioni Software collegate all’articolo:

TAG autofatturaoperazioni transfrontaliere