La legge di Bilancio 2022 ha modificato la disciplina del credito d’imposta per gli investimenti in beni strumentali nuovi, materiali e immateriali, destinati a strutture produttive ubicate nel territorio dello Stato (art. 1, commi da 1051 a 1063, legge n. 178/2020, come già modificati dall’art. 20 del decreto Sostegni bis).

L’agevolazione è concessa sia a imprese che professionisti ma con diverse modalità e caratteristiche. Inoltre il Decreto Aiuti n. 50/2022, recentemente pubblicato in Gazzetta Ufficiale del 17.05.2022, ha previsto un ulteriore incremento della misura del credito d’imposta per i beni strumentali immateriali 4.0. Ora vedremo in dettaglio in base alla tipologia di bene, le rispettive percentuali e utilizzo del credito calcolato.

CREDITO D’IMPOSTA

Il credito d’imposta interessa tutte le imprese e – in relazione ad alcuni investimenti – anche i professionisti. I beni per i quali è possibile fruire del credito d’imposta sono i medesimi che potevano usufruire del super/iper-ammortamento se nel documento di acquisto è stata inserita la dicitura “Beni agevolabili ai sensi dell’articolo 1, commi 1051-1063, Legge 178 del 30.12.2020”.

In mancanza di tale dicitura l’Agenzia delle Entrate con la risposta all’interpello numero 438 del 5 ottobre 2020 ha chiarito che:

“la fattura sprovvista del riferimento all’articolo 1, commi da 1051-1063, della legge 30 dicembre 2020, n. 178, non è considerata documentazione idonea e determina, quindi, in sede di controllo la revoca della quota corrispondente di agevolazione”.

Tuttavia, aziende e professionisti possono sanare l’eventuale assenza della dicitura di cui sopra, prima che inizino le attività di controllo dell’amministrazione finanziaria, attraverso le modalità che la stessa Agenzia delle Entrate ha indicato nell’interpello numero 438 ovvero:

- in caso di fattura elettronica:

– stampando il documento di spesa apponendo la predetta scritta indelebile e conservando il documento medesimo presso la sede aziendale;

– realizzando un’integrazione elettronica da unire all’originale e conservare insieme allo stesso.

- in caso di fattura cartacea:

– riportando la corretta dicitura da parte del soggetto acquirente sull’originale di ogni fattura, sia di acconto che di saldo, con scrittura indelebile, anche mediante l’utilizzo di un apposito timbro

NORMATIVA

Il credito serve a supportare e incentivare le imprese che investono in beni strumentali nuovi, materiali e immateriali, funzionali alla trasformazione tecnologica e digitale dei processi produttivi destinati a strutture produttive ubicate nel territorio dello Stato.

Secondo la legge di bilancio 2022, il credito d’imposta spetta per gli investimenti effettuati nell’intervallo temporale che va dal 01 gennaio 2022 al 31 dicembre 2022, o al 30 giugno 2023, se entro la data del 31 dicembre 2022 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione.

I beni che rientrano nel calcolo devono:

- essere nuovi;

- avere tipologia possesso 1 – 4 – 6;

- non essere autovetture (codice sottospecie 411 e 412);

- avere una percentuale amm.to superiore a 6,5%;

- non essere tra i beni elencati nell’allegato 3 della legge 208/2015 (codice sottospecie: 1185 – 1290 – 1291 -1280 – 471);

- avere una data entrata in funzione/interconnessione compresa tra 01/01/2022 e 31/12/2022, oppure entro il 30/06/2023 ma per i quali abbiano un ordine accettato e acconto pagato del 20% entro il 31/12/2022.

Le percentuali per il calcolo del credito previste dalla Legge per l’intervallo di date dal 01 gennaio 2022 e fino al 31 dicembre 2022 sono:

- (comma 1054) per i beni strumentali materiali nuovi del 6% oppure al 15%, se questi sono destinati all’organizzazione di forme di lavoro agile (anche per i beni inferiori a 516,46); Il calcolo avverrà solo su una soglia limite dei 2 milioni di beni;

- (comma 1054) per i beni immateriali diversi dal software, sistemi e system integration, piattaforme e applicazioni connessi a investimenti in beni materiali Industria 4.0 (indicati nell’allegato B annesso alla medesima legge 11 dicembre 2016, n. 232), nel limite massimo di costi ammissibili pari a 1 milione di euro pari al 6% o al 15%, se i beni sono destinati all’organizzazione di forme di lavoro;

- (comma 1057) per i beni materiali Industria 4.0 saranno:

– nella misura del 40% del costo per la quota d’investimenti fino a 2,5 milioni di euro;

– nella misura del 20% per la quota d’investimenti oltre i 2,5 milioni di euro e fino a 2,5 milioni e fino a 10 milioni di euro;

-nella misura del 10% del costo, per la quota d’investimenti superiori a 10 milioni di euro e fino al limite massimo di costi complessivamente ammissibili, pari a 50 milioni di euro.

- (comma 1058) per i beni immateriali Industria 4.0 del 50% fino a un massimo d’investimenti pari a 1 milione di €;

CODICI TRIBUTO F24

Il credito è utilizzabile con le seguenti modalità:

- in compensazione con F24, in tre quote annuali di pari importo a decorrere dalla data di entrata in funzione dei beni (per gli investimenti di cui ai commi 1054 e 1055) o a decorrere dall’anno di avvenuta interconnessione dei beni (per gli investimenti di cui ai commi 1057,1058).

Per consentire l’utilizzo in compensazione di tali crediti tramite il modello F24, da presentare esclusivamente tramite i servizi telematici resi disponibili dall’Agenzia delle Entrate, sono istituiti i seguenti codici tributo:

- “6935” denominato “Credito d’imposta investimenti in beni strumentali nuovi (diversi dai beni di cui agli allegati A e B alla legge n. 232/2016) – art. 1, commi 1054 e 1055, legge n. 178/2020”;

- “6936” denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato A alla legge n. 232/2016 – art. 1, comma 1057, legge n. 178/2020”;

- “6937” denominato “Credito d’imposta investimenti in beni strumentali nuovi di cui all’allegato B alla legge n. 232/2016 – art. 1, comma 1058, legge n. 178/2020”.

CALCOLO CREDITO D’IMPOSTA BENI STRUMENTALI IN GB

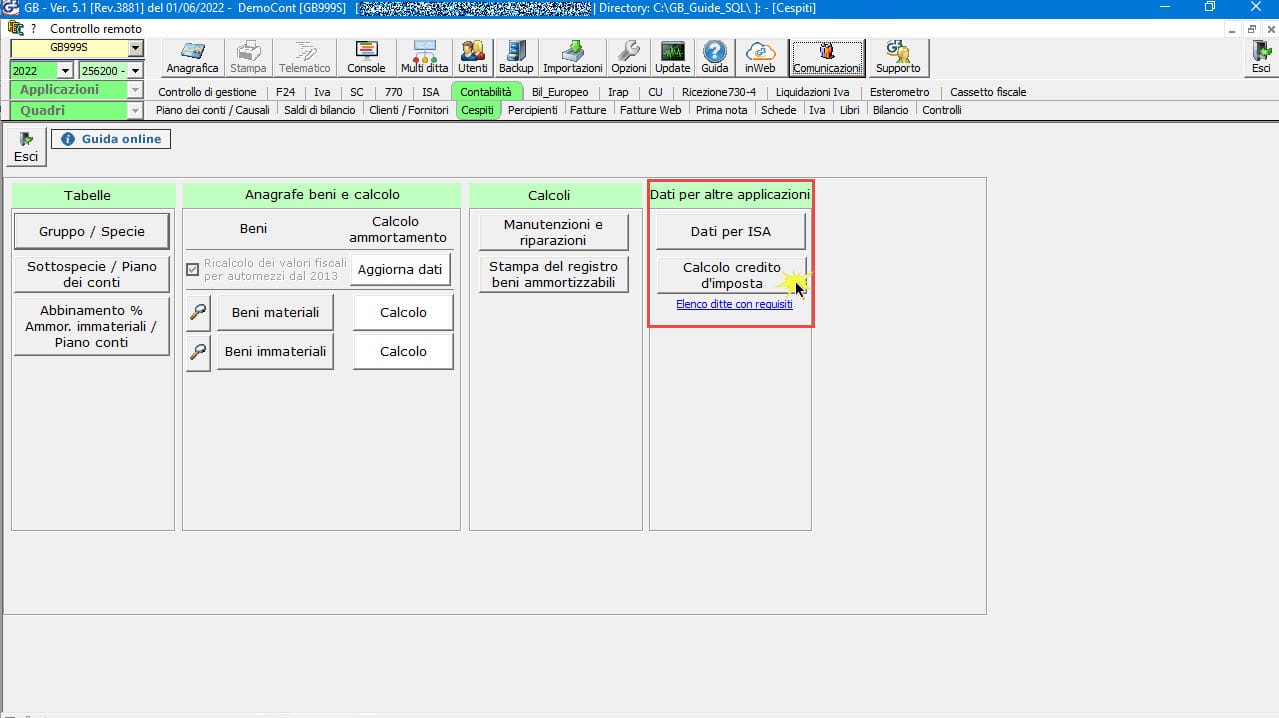

Come previsto per l’anno 2021, anche per il 2022, eseguendo del software, dalla gestione “Cespiti”, è possibile accedere al calcolo del credito d’imposta dei beni strumentali e alla verifica delle ditte con i requisiti.

La procedura di calcolo del credito è invariata rispetto al 2021, l’unica differenza sono le percentuali del credito e la suddivisione in tre quote da poter utilizzare in compensazione.

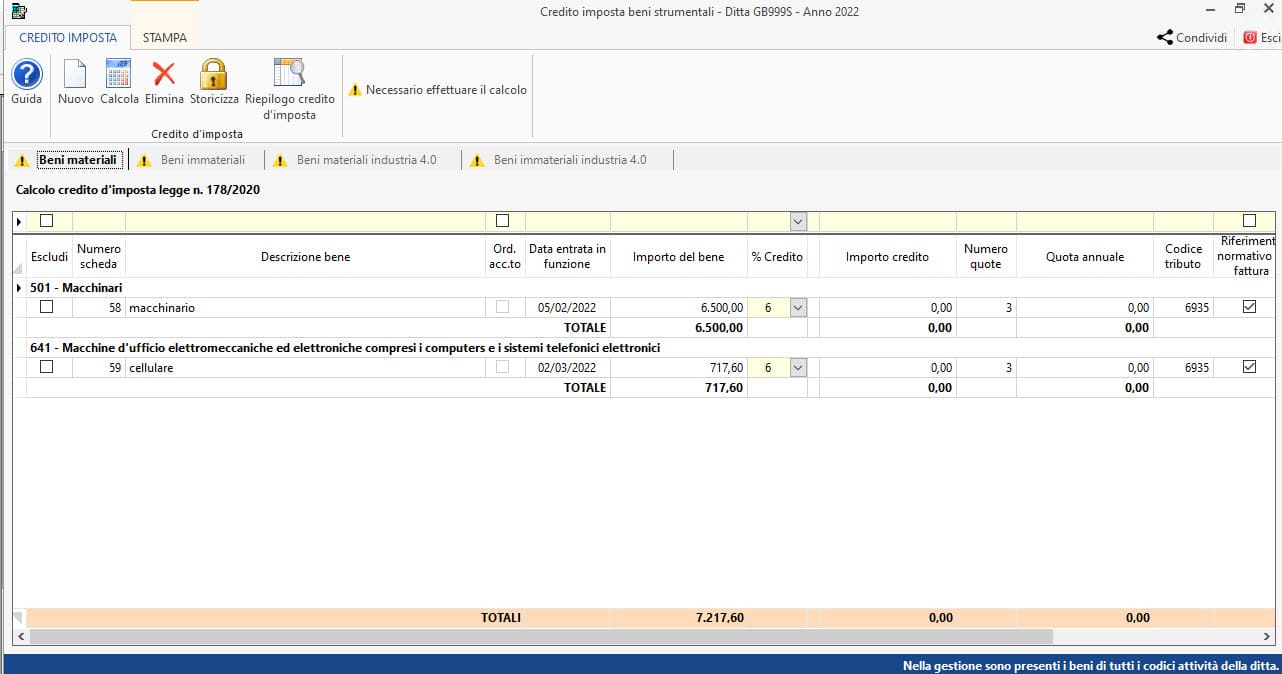

Nella maschera saranno presenti in base alla tipologia di bene (materiali, immateriali e industria 4.0) i cespiti inseriti nella gestione che rispettano i requisiti di accesso (vedi guida 2 – Beni soggetti a credito d’imposta).

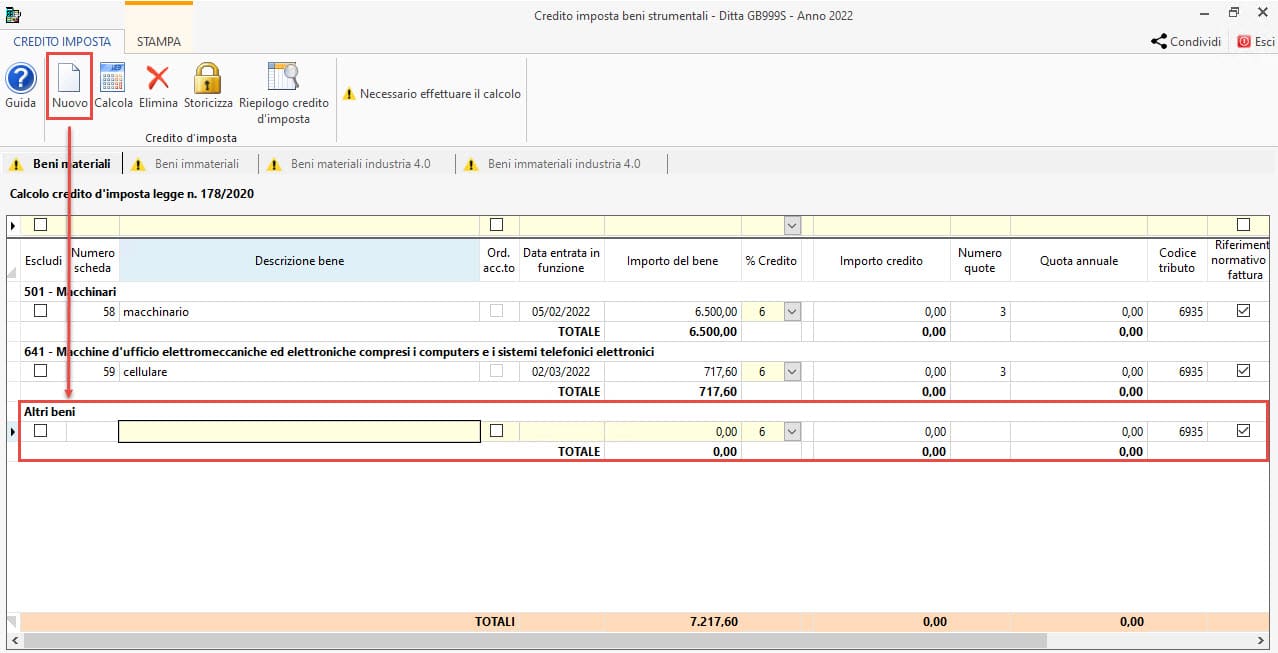

È inoltre possibile inserire da input nelle varie TAB i beni non presenti nella gestione “Cespiti”. Cliccando su “Nuovo”, in automatico viene creata la sezione “Altri Beni” dove l’utente potrà inserire i beni da assoggettare al calcolo.

Se i beni sono tutti presenti, effettuare il calcolo e procedere a inviare i crediti all’F24.

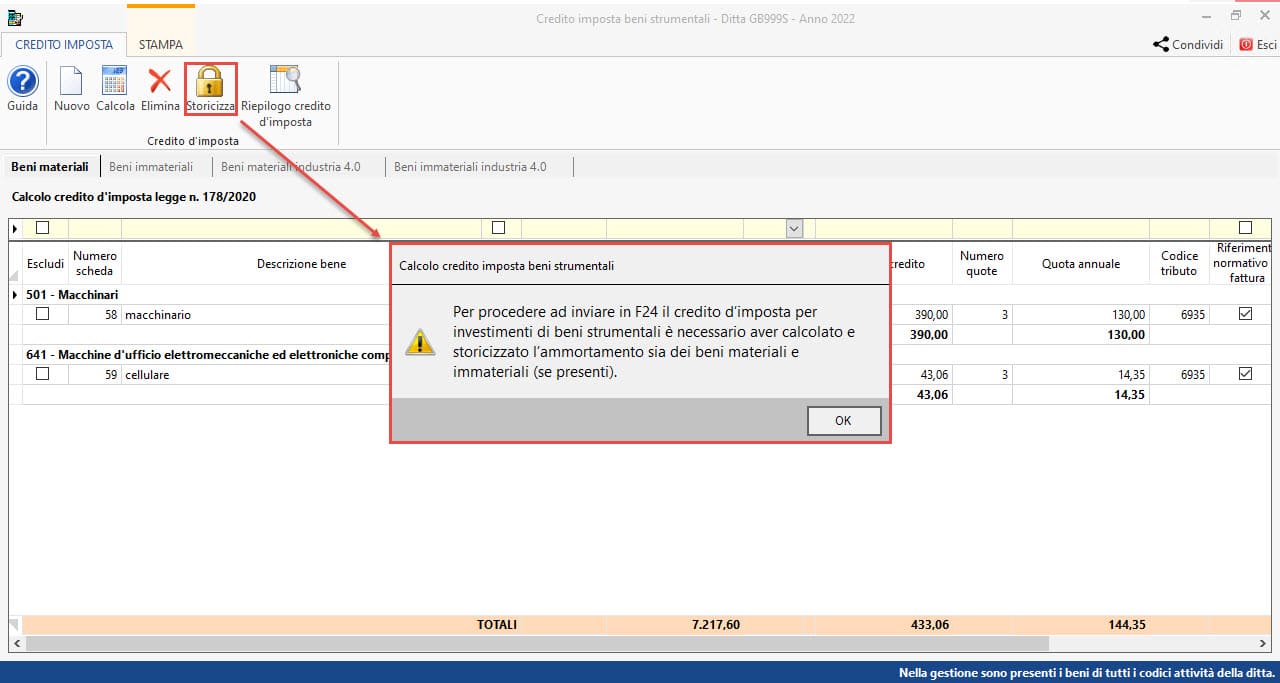

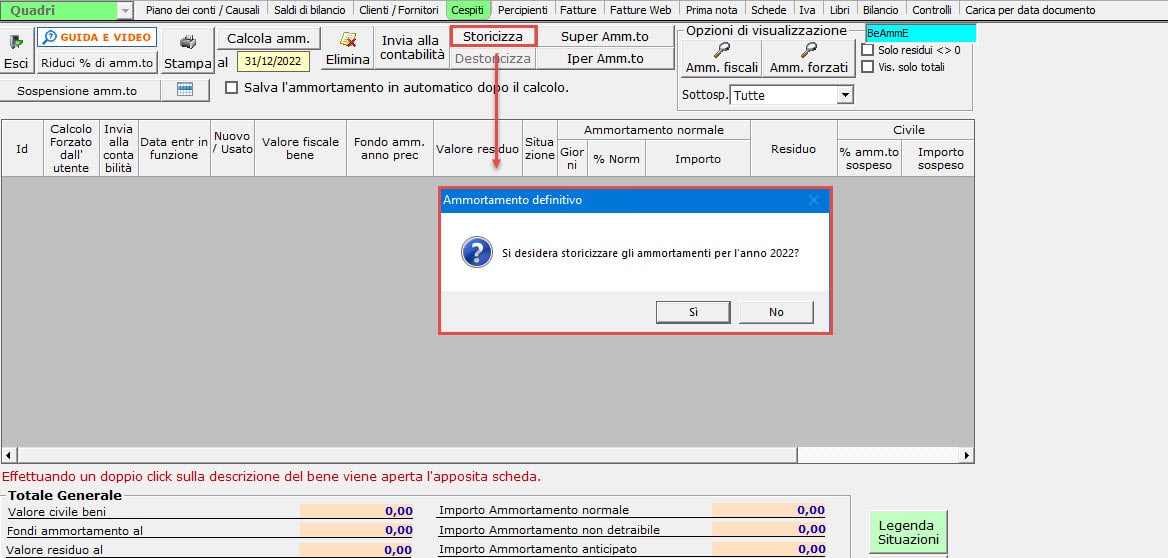

Nel caso in cui sia stato eseguito il calcolo delle quote di amm.to dei beni in via provvisoria, non sarà possibile procedere alla storicizzazione del calcolo del credito d’imposta dei beni strumentali.

Per procedere vi sono due strade da poter intraprendere e sono:

- uscire dalla maschera del calcolo del credito d’imposta,

- entrare nel calcolo delle quote di amm.to dei beni materiali e immateriali,

- eseguire il calcolo e storicizzarlo (entrambe le tipologie di beni).

Oppure, nel caso in cui il calcolo ancora non deve essere storicizzato sarà necessario eliminarlo (sia per i beni materiali che immateriali).

A questo punto, scelta ed eseguita una delle due soluzioni, rientrando nel calcolo del credito d’imposta dei beni strumentali sarà possibile storicizzarlo e inviare i crediti all’F24.

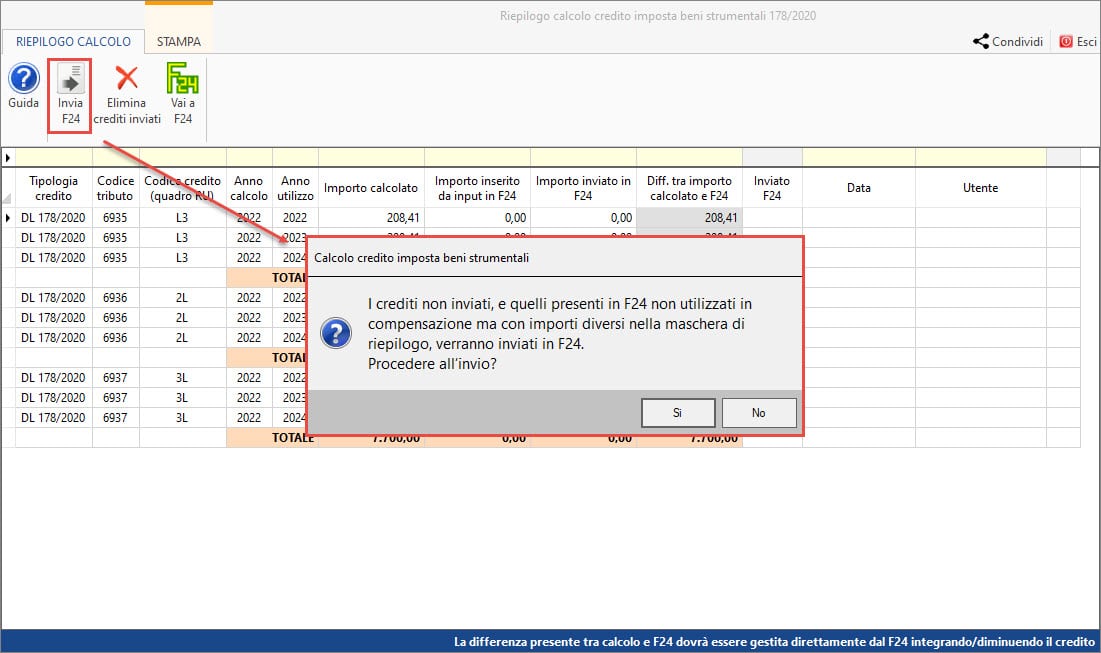

Nella maschera di riepilogo dei crediti, se in F24 fossero stati inseriti da input dei crediti, li troveremmo riportati nella colonna “Importo inserito da input in F24”. A questo punto l’importo dei crediti inviati in F24 dalla procedura, risulterebbero al netto di quelli già presenti da input.

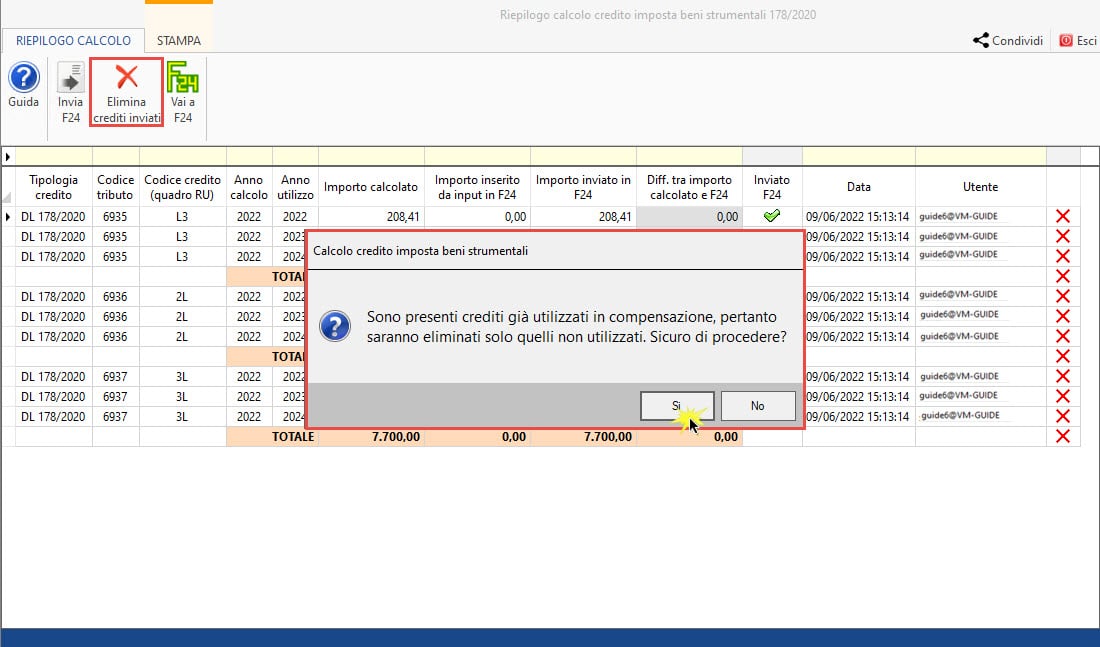

Una volta inviati i crediti all’F24, se alcuni sono utilizzati non potranno essere eliminati.

Se dopo aver inviato e utilizzato i crediti in F24, nella gestione Cespiti sono stati acquistati dei nuovi beni, sarà possibile aggiornare il calcolo procedendo in questo modo:

- accedere al calcolo del credito d’imposta

- destoricizzare il calcolo

- eseguire il calcolo e storicizzarlo

- accedere al riepilogo dei crediti d’imposta

- inviare i crediti.

Sarà inviato in F24, in aggiunta dei dati già presenti, l’importo presente nella colonna “Differenza tra importo calcolato e F24”.

Per ulteriori chiarimenti si rimanda alla guida online.

Applicazioni Software collegate all’articolo:

TAG beni strumentalicredito d'imposta