A seguito di quanto modificato dal D.L. 36/2022 – art. 18, comma 2 e 3, a partire dal 01 luglio 2022 anche i soggetti forfetari saranno obbligati a emettere Fattura Elettronica, allargando cosi la platea degli utilizzatori di tale modalità d’invio/ricezione dei documenti elettronici.

Inizialmente esclusi dall’obbligo, ora tali soggetti con ricavi/compensi dell’anno precedente superiori a 25.000€ dovranno adoperarsi al fine di procedere alla predisposizione e invio della Fattura Elettronica in formato XML attraverso il Sistema d’Interscambio. Vediamo più nel dettaglio cosa ciò va a comportare.

Soggetti che rientrano nell’obbligo

I soggetti che entrano a far parte dell’obbligo della Fatturazione Elettronica saranno pertanto:

- chi rientra nel “regime di vantaggio” (D.L. 98/2011 – art. 27 – comma 1 e 2)*;

- chi applica il “regime forfetario” (L. 190/2014 – art. 1 – commi da 54 a 89)*;

*Restano comunque attualmente esclusi tutti i soggetti che nell’anno precedente hanno avuto ricavi/compensi pari o inferiori a 25.000€. Per tali soggetti l’obbligo della Fattura Elettronica scatterà dal 01 gennaio 2024.

- Tutti quei soggetti, come le associazioni sportive dilettantistiche, che hanno esercitato l’opzione prevista dalla L. 398/1991 – art. 1 e 2. Con proventi nel periodo d’imposta precedente non superiori a 65.000€.

Fattura Elettronica con GBsoftware

Il passaggio alla Fatturazione Elettronica non deve essere visto come un onere, in quanto porta con sé comunque numerosi vantaggi se si intende utilizzare una soluzione Integrata come quella messa a disposizione da GBsoftware. Si avranno infatti a disposizione una serie di applicazioni che semplificano e organizzano in maniera più efficace l’operatività quotidiana, attraverso un’intuitiva interfaccia web accessibile da qualsiasi postazione collegata a Internet.

Si potrà accedere a un’unica gestione dove poter ricevere ed emettere i propri documenti (non solamente elettronici, ma anche preventivi, documenti di trasporto ecc…) oltre a poter gestire delle funzionalità avanzate come gestire gli utenti per definire gli accessi, condividere i propri documenti, utilizzare un CRM ecc…

Inoltre, in pochi click sarà possibile procedere alla Conservazione Sostituiva dei documenti elettronici prevista per legge, in modo da avere tutti i propri documenti organizzati correttamente.

In aggiunta a tutto ciò, potendo collegare la procedura web con il proprio commercialista si possono ottenere una serie di ulteriori vantaggi come:

- inviare i documenti attivi e passivi a quest’ultimo in pochi click, riducendo al minimo il rischio di errori od omissioni;

- ricevere assistenza nella creazione e compilazione dei documenti;

- permettere al proprio commercialista/studio di contabilizzare i documenti in maniera più rapida e precisa, sfruttando le potenzialità dello standard XML della fatturazione elettronica.

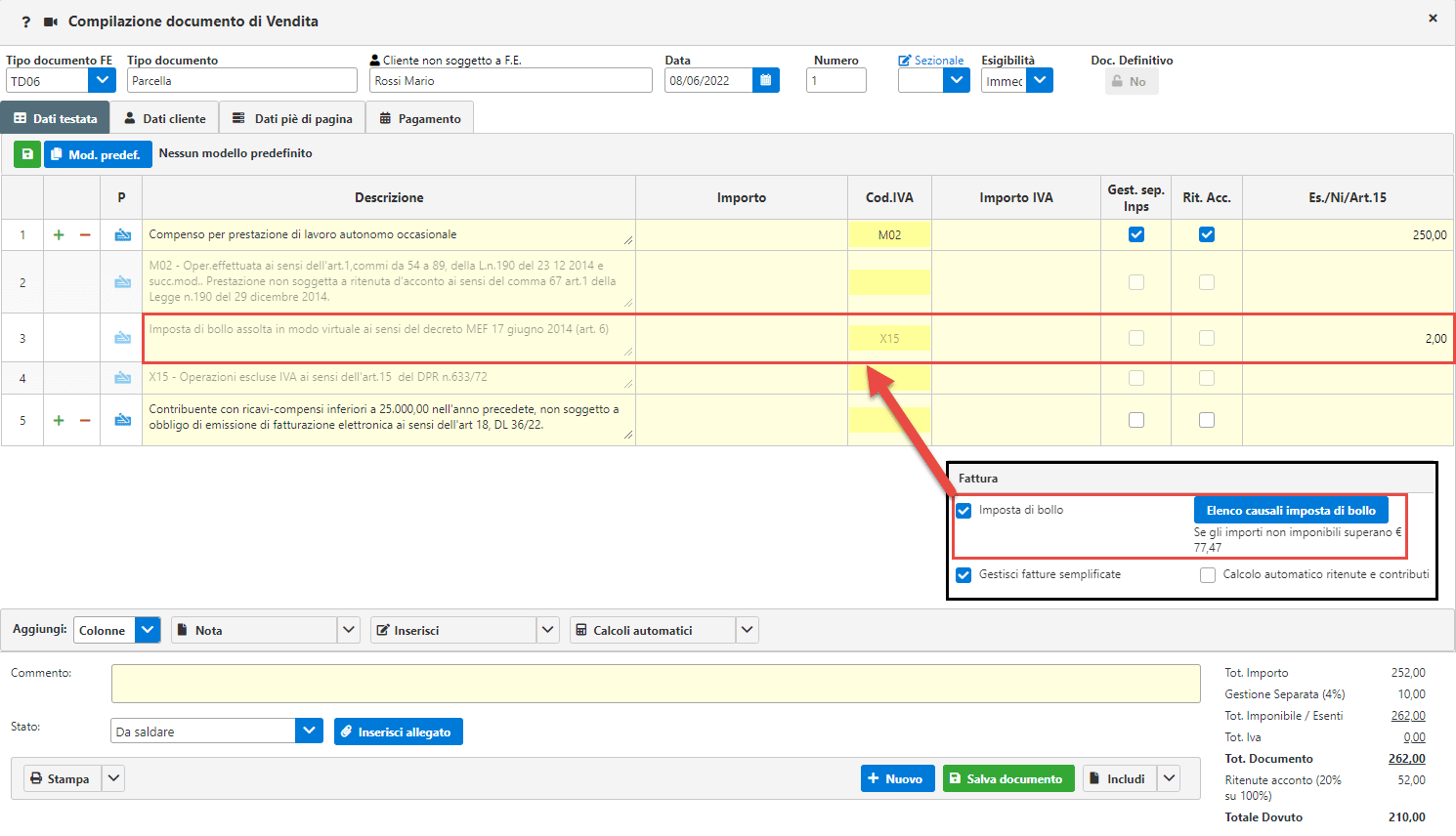

Ovviamente tali funzionalità non sono precluse a chi non rientra ancora nell’obbligo della Fatturazione Elettronica. Per chi ancora emetterà le proprie fatture in modalità cartacea consigliamo aggiungere ai propri documenti una dicitura del tipo:

- Contribuente non soggetto a obbligo di emissione di fatturazione elettronica ai sensi dell’art 18, DL 36/22;

oppure

- Contribuente con ricavi-compensi inferiori a 25.000,00 nell’anno precedente, non soggetto a obbligo di emissione di fatturazione elettronica ai sensi dell’art 18, DL 36/22.

Data documento e termini d’invio

Con l’obbligatorietà dell’entrata in vigore della Fatturazione Elettronica, vale la pena ricordare quali sono i termini di invio dei documenti al Sistema d’Interscambio, onde evitare di cadere in sanzioni.

La fattura immediata deve essere emessa lo stesso giorno di effettuazione dell’operazione, pertanto la data del documento sarà la medesima della data dell’operazione, mentre l’invio al SdI deve avvenire entro i 12 giorni successivi all’effettuazione dell’operazione.

Per la fattura differita (ovvero per tutte le cessioni di beni o prestazioni di servizi documentate con DDT, avviso di parcella, lettera di consegna, ecc) l’invio al SdI deve avvenire:

- con data compresa tra la data dell’ultima operazione e giorno 15 del mese successivo (purché la data d’invio al SDI sia uguale alla data del documento);

- con data uguale ad almeno una delle operazioni già documentate (preferibilmente la data dell’ultima operazione) e invio entro il giorno 15 del mese successivo;

- con data a fine mese e invio entro il giorno 15 del mese successivo.

N.B: Per chi comunque ricade nel nuovo obbligo, per tutto il terzo trimestre 2022 le sanzioni non saranno applicabili, a patto che però la fattura venga emessa entro il mese successivo all’effettuazione dell’operazione.

Operazioni estere

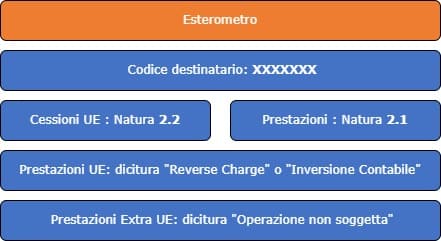

A partire dal 01 Luglio 2022 va tenuto in considerazione (per lo meno in assenza di chiarimenti ufficiali) che i soggetti del primo paragrafo saranno inoltre obbligati a trasmettere la comunicazione delle operazioni transfrontaliere (o Esterometro).

Per poter effettuare tale tipo di operazione dovrà essere usato il Sistema d’Interscambio con il tracciato XML previsto per la fatturazione elettronica, ovvero più semplicemente sarà necessario inviare una fattura elettronica che:

- contenga nel campo del Codice destinatario il valore “XXXXXXX“;

- riporti come natura operazione 2.1 se il documento ha come oggetto prestazioni di servizi rese a un soggetto UE/Extra UE, oppure 2.2 se riguardano cessioni verso un soggetto UE;

- abbia nel blocco Altri dati gestionali la dicitura “Reverse Charge“, oppure “Inversione contabile” se il committente è di un Paese Ue. Nel caso invece il committente sia di un paese extracomunitario la dicitura da apporre sarà “Operazione non soggetta“.

Si ricorda che i dati relativi alle operazioni attive devono essere trasmessi nelle stesse tempistiche relative ai termini di emissione della fattura.

Imposta di Bollo

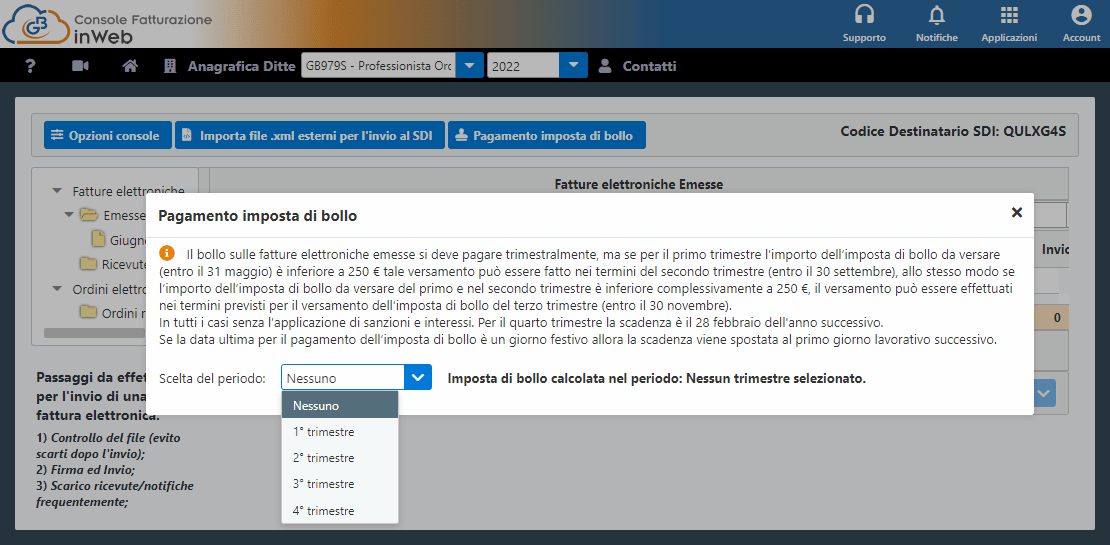

All’interno di Fatturazione GB l’applicazione dell’imposta di bollo per gli importi non imponibili superiori a 77,47€ può avvenire in maniera automatica attraverso la configurazione di un’apposita funzione:

In questo modo sarà possibile ottenere il calcolo del relativo versamento trimestrale, il quale viene effettuato sulla base dei documenti emessi:

Applicazioni Software collegate all’articolo:

TAG fatturazione elettronicaforfetari