L’articolo 15, comma 1, lett. b), del TUIR stabilisce che, in presenza di un mutuo ipotecario contratto per l’acquisto dell’unità immobiliare da adibire ad abitazione principale e delle sue pertinenze, spetta una detrazione dell’imposta lorda pari al 19% su un massimale di 4.000 euro.

Con la newsletter di oggi andiamo a vedere insieme quali sono i dati obbligatori da indicare nel rigo RP7 del modello redditi PF e nel rigo E7 del modello 730.

Nozione di abitazione principale

Per abitazione principale si intende quella nella quale il contribuente o i suoi familiari dimorano abitualmente. La detrazione del 19% spetta al contribuente acquirente e intestatario del contratto di mutuo, anche se l’immobile è adibito ad abitazione principale di un suo familiare (come il coniuge e i parenti entro il terzo grado e affini entro il secondo grado). Nel caso di separazione legale anche il coniuge separato, finché non intervenga l’annotazione della sentenza di divorzio, rientra tra i familiari. In caso di divorzio, al coniuge che ha trasferito la propria dimora abituale spetta comunque il beneficio della detrazione per la quota di competenza, se presso l’immobile hanno la propria dimora abituale i suoi familiari.

Chi può fruire della detrazione

La detrazione d’imposta del 19% spetta agli acquirenti che siano contestualmente contraenti del mutuo ipotecario.

La detrazione spetta anche al “nudo proprietario” sempre che ricorrano tutte le condizioni richiesta, mentre non compete mai all’usufruttuario in quante lo stesso non acquista l’unità immobiliare.

Nel caso di mutui ipotecari indivisi stipulati da cooperative o da imprese costruttrici, il diritto alla detrazione spetta agli assegnatari o agli acquirenti in relazione agli interessi passivi, oneri accessori e quote di rivalutazione rimborsati da questi ai contraenti o agli acquirenti in relazione agli interessi passivi, oneri accessori e quote di rivalutazione rimborsati da questi ai contraenti di questi.

Per avere il diritto alla detrazione non vale il momento del formale atto di assegnazione redatto dal notaio o quello dell’acquisto ma il momento della delibera di assegnazione dell’alloggio con conseguente assunzione dell’obbligo di pagamento del mutuo e di immissione nel possesso.

In caso di contitolarità del contratto di mutuo o di più contratti il limite di euro 4.000 è riferito all’ammontare complessivo degli interessi, oneri accessori e quote di rivalutazione sostenuti. Se invece il mutuo è cointestato con il coniuge fiscalmente a carico il coniuge che sostiene interamente la spesa può fruire della detrazione per entrambe le quote d’interessi passivi.

In caso di morte del mutuatario, il diritto alla detrazione si trasmette all’erede o legatario o all’acquirente dell’immobile che si sia accollato il mutuo.

Condizioni generali per fruire della detrazione

La detrazione spetta a condizione che l’immobile sia adibito ad abitazione principale entro un anno dall’acquisto, e che l’acquisto sia avvenuto nell’anno precedente o successivo al mutuo.

La detrazione spetta anche se il mutuo è stato stipulato per acquistare un’ulteriore quota di proprietà dell’unità immobiliare ed è ammessa anche per i contratti di mutuo stipulati con soggetti residenti nel territorio di uno Stato membro dell’UE.

Limiti di detraibilità in caso di mutuo eccedente il costo di acquisto dell’immobile

Se il mutuo eccede il costo di acquisto dell’immobile, la detrazione spetta limitatamente alla quota di mutuo riferibile al costo dell’immobile riportato nel rogito, incrementato delle spese e degli altri oneri accessori debitamente documentati.

Quali sono gli oneri accessori per i quali è consentito calcolare la detrazione

Gli oneri accessori connessi alle operazioni di acquisto sono le spese assolutamente necessarie alla stipula del contratto di mutuo. Tra gli oneri accessori sono compresi:

- l’onorario del notaio per la stipula del contratto di mutuo ipotecario, nonché le altre spese sostenute dal notaio per conto del cliente;

- le spese di perizia;

- le spese d’istruttoria;

- la commissione richiesta dagli istituti di credito per la loro attività d’intermediazione;

- la provvigione per scarto rateizzato nei mutui in contanti;

- la penalità per anticipata estinzione del mutuo;

- le quote di rivalutazione dipendenti da clausole d’indicizzazione;

- le perdite su cambio, per i mutui contratti in valuta estera;

- l’imposta per l’iscrizione o la cancellazione d’ipoteca;

- l’imposta sostitutiva sul capitale prestato.

Quali sono gli oneri non ammessi alla detrazione

- Spese di assicurazione dell’immobile, neppure qualora l’assicurazione sia richiesta dall’istituto di credito che concede il mutuo, quale ulteriore garanzia nel caso in cui particolari eventi danneggino l’immobile, determinando una riduzione del suo valore a un ammontare inferiore rispetto a quello ipotecato;

- spese di mediazione immobiliare (agenzie immobiliari);

- onorario del notaio per il contratto di compravendita;

- imposte di registro, l’Iva, le imposte ipotecarie e catastali.

A partire dall’anno imposta 2022, sono state introdotte due nuove colonne al fine di distinguere:

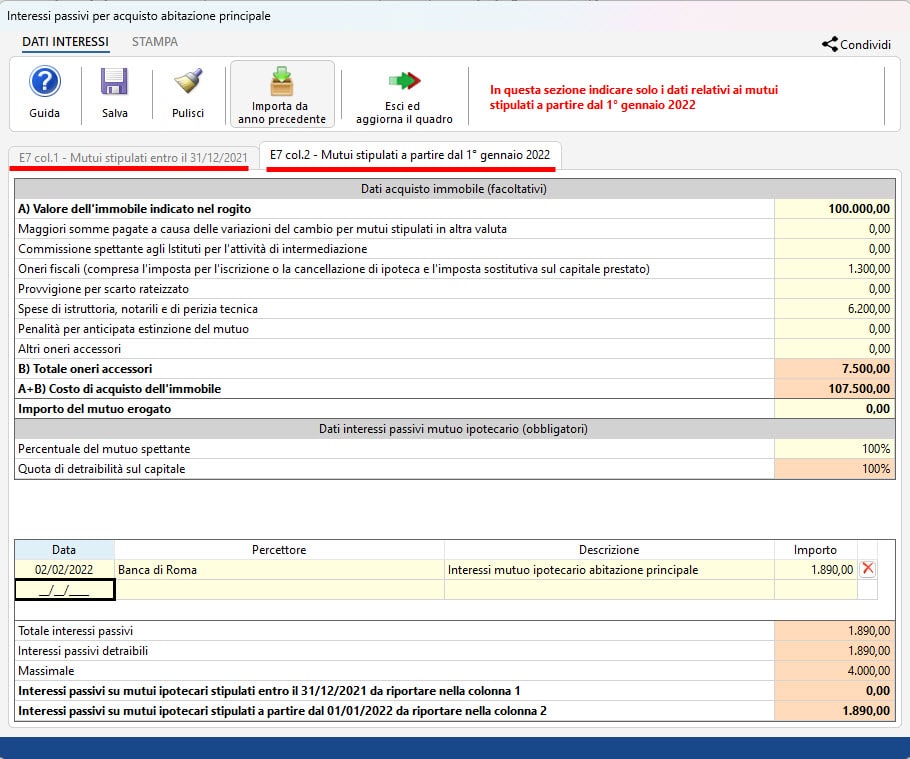

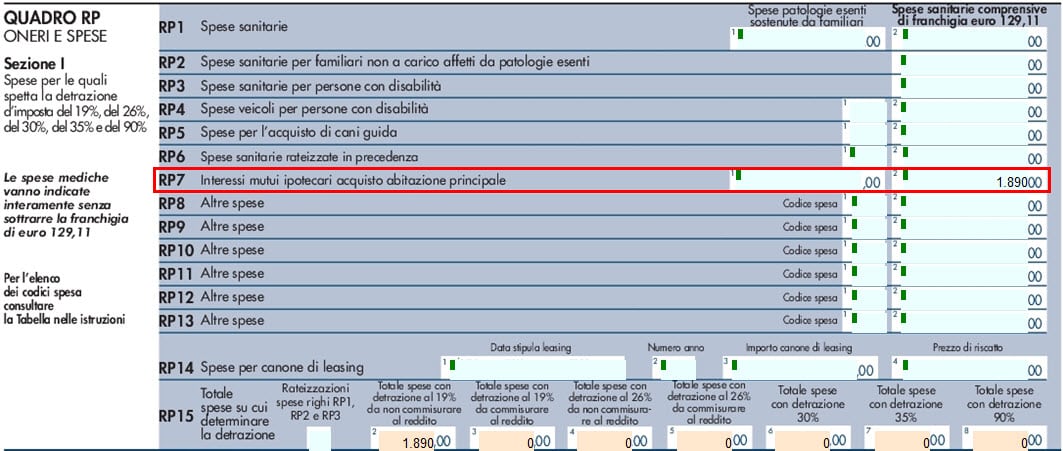

Per usufruire della detrazione per gli interessi per mutui ipotecari per l’acquisto dell’abitazione principale si deve compilare il rigo RP7 di Redditi PF o il rigo E7 del modello 730. Facendo doppio click nei campi è possibile accedere alla gestione “Interessi passivi per acquisto abitazione principale” e proseguire con la compilazione.

La gestione è suddivisa in due tab: la prima relativa alla colonna “E7 col.1 – Mutui stipulati entro il 31/12/2021” e la seconda “E7 col.2 – Mutui stipulati a partire dal 1° gennaio 2022”

Indicando i dati richiesti il software effettua automaticamente il calcolo degli interessi passivi da riportare in dichiarazione.

Con la funzione “Esci e aggiorna il quadro” vengono compilati i campi del modello.

Per maggiori chiarimenti sul funzionamento della gestione rimandiamo alla guida online presente all’interno della maschera stessa.

Applicazioni Software collegate all’articolo:

TAG abitazione principaleinteressimodello 730Modello 730 2024Mutuiredditi PFRedditi PF 2024