L’art. 15, comma 1, lett. d) TUIR (d.P.R. 22 dicembre 1986, n. 917), dispone in materia di detrazioni in presenza di spese sostenute per spese funebri per conto di familiari e non familiari.

La detrazione è fruibile nella misura del 19% per un massimo di € 1.550,00 anche per le spese sostenute da più persone e su più annualità.

Nozioni generali

Ai sensi dell’art. 15, comma 1, lett. d), TUIR (d.P.R. 22 dicembre 1986, n. 917) sono detraibili dall’imposta lorda nella misura del 19%:

“le spese funebri sostenute in dipendenza della morte di persone, per importo non superiore a euro 1.550 per ciascuna di esse”.

Nello specifico, si tratta delle spese sostenute per:

- Onoranze funebri;

- Trasporto;

- Sepoltura.

Nell’annovero della tipologia di spesa rimangono escluse le spese sostenute dal contribuente prima del decesso quali, a titolo di esempio, l’acquisto di un loculo, come specificato nella Risoluzione 28.07.1976 n. 944 per cui è necessario che le menzionate spese rispondano “ad un criterio di attualità rispetto all’evento cui sono finalizzate”.

Inoltre, la detrazione è fruibile anche in caso di spese sostenute all’estero purché il contribuente esibisca all’intermediario, ai fini dell’apposizione del visto di conformità, il documento di spesa in lingua originale con la traduzione giurata dello stesso. Rimangono esclusi dall’obbligo di traduzione giurata i documenti originali in lingua inglese, francese, tedesco e spagnolo per cui è possibile produrre la traduzione resa dal contribuente e debitamente da questo sottoscritta, così come per i documenti in lingua slovena limitatamente ai contribuenti residenti in Friuli-Venezia Giulia appartenenti a minoranze slovene.

Limiti alla detrazione

La detrazione è fruibile nella misura massima di € 1.550,00 per ciascun decesso.

Il limite indicato rimane confermato anche nei casi di spese sostenute:

- Da più persone;

- Per conto di familiari e non familiari;

- Con pagamento su più annualità.

Nel caso di spese sostenute da più persone il limite di detraibilità dovrà essere ripartito in percentuale per ciascun contribuente (es.: 50% in caso di spese pagate da due soggetti).

Inoltre, come sopra indicato, non occorre che la spesa sia sostenuta per familiari fiscalmente a carico o che sia in generale sostenuta per familiari, come di fatto anche indicato nella recente Circolare del 19 giugno 2023, n.14/E per cui:

“Dall’imposta lorda si detrae un importo pari al 19 per cento delle spese funebri da chiunque sostenute per la morte di persone, indipendentemente dall’esistenza di un vincolo di parentela con la persona deceduta”.

Inoltre, occorre ricordare che, a partire dall’anno di imposta 2020 l’importo della detrazione è soggetto a rideterminazione in base al reddito complessivo come disposto dal comma 629, art. 1 della Legge 160/2019 (Legge di Bilancio 2020), in base al quale per i contribuenti con reddito complessivo superiore ad € 120.000 è prevista la riduzione delle detrazioni di cui all’art.15 TUIR in misura decrescente all’aumentare del reddito, fino all’azzeramento al superamento della soglia di € 240.000.

Infine, l’accesso al beneficio è riconosciuto a condizione che sia rispettato l’obbligo di tracciabilità dei pagamenti di cui al comma 679 della medesima norma.

Modalità di fruizione

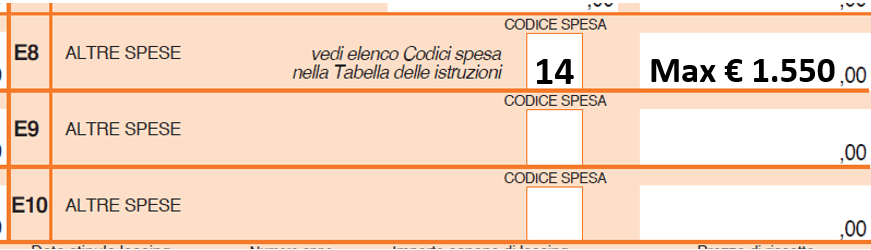

Per fruire della detrazione occorre indicare l’importo della spesa sostenuta per un massimo di € 1,550,00, con codice “14” nei righi “altre spese” nella “Sezione I” del “Quadro E” del Modello 730 e del “Quadro RP” del Modello Redditi Persone Fisiche.

Documenti necessari

La documentazione da controllare e conservare per l’apposizione del Visto di Conformità ed in caso di controllo documentale 36-ter è riconducibile alla seguente:

- Ricevute e fatture relative al pagamento della spesa riferibili al funerale, quali documento di spesa rilasciato dall’agenzia di onoranze funebri, del fioraio, il versamento dovuto al comune per i diritti cimiteriali e gli importi pagati per eventuali necrologi;

- Prova del pagamento tracciabile con annotazione nel documento di spesa o ricevuta del versamento bancario o postale, ricevuta della carta di debito o credito, estratto conto, bollettino MAV o PagoPA o prova di pagamento tramite Istituti di moneta elettronica autorizzati;

- In caso di spese pagate all’estero documentazione in lingua originale e traduzione giurata, oppure traduzione eseguita e sottoscritta dal contribuente per i documenti in lingua inglese, francese, tedesco o spagnolo, oppure in sloveno per i residenti in Friuli-Venezia Giulia appartenenti a minoranze slovene.

Dott.ssa Francesca Sparano

TAG detrazione spese funebrispese funebri