Secondo la legge italiana, chiunque possiede redditi prodotti in Italia, anche se residente all’estero, è tenuto a dichiararli all’amministrazione finanziaria, salvo i casi di esonero previsti espressamente.

Dovranno quindi presentare la Dichiarazione Redditi Persone Fisiche, qualificandosi come NON residenti, i soggetti che nel corso del 2022 hanno avuto sia la residenza in un paese estero che redditi prodotti in Italia.

Dopo aver verificato se si ha o meno l’obbligo di presentate la dichiarazione, è necessario controllare se si ha la qualifica per essere considerati NON RESIDENTI.

Quando un soggetto può essere considerato NON residente

Per l’anno d’imposta 2022, per essere considerati NON residenti, è necessario avere i seguenti requisiti:

- non essere iscritti nell’anagrafe delle persone residenti in Italia per più della metà dell’anno, quindi per 183 giorni, 184 se l’anno è bisestile;

- non aver avuto il domicilio in Italia per più di metà dell’anno;

- non aver avuto dimora abituale per più di metà dell’anno.

Se viene meno almeno una di queste caratteristiche, il contribuente è considerato RESIDENTE.

Gestione di un soggetto NON residente con GBsoftware

Nel frontespizio della dichiarazione i soggetti NON residenti devono compilare la sezione “Residente all’Estero” e “Domicilio fiscale“. La sezione “Residenza Anagrafica”, nei casi previsti dalle istruzioni ministeriali, deve essere compilata indicando il luogo del domicilio fiscale in Italia nella quale il soggetto ha prodotto il reddito.

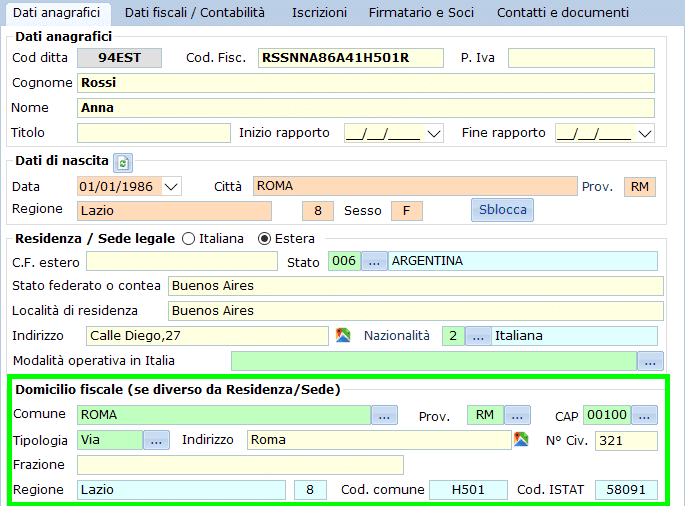

Compilazione dell’Anagrafica

Come ben sappiamo, il corretto riporto di questi dati nella dichiarazione è subordinata alla compilazione dell’Anagrafica del soggetto, quindi posizioniamoci in Anagrafica e compiliamo le sopracitate sezioni:

RESIDENZA ESTERA

DOMICILIO FISCALE

L’agenzia delle Entrate specifica che…

I soggetti non residenti dovranno indicare il loro luogo di domicilio in Italia. Per i residenti all’estero la legge italiana fissa i criteri per la determinazione di un domicilio fiscale in Italia. In base a tali norme i contribuenti esteri hanno il domicilio fiscale nel comune nel quale il reddito italiano si è prodotto, o, se il reddito si è prodotto in più comuni, nel comune in cui si è prodotto il reddito più elevato. I cittadini italiani che risiedono all’estero in forza di un rapporto di servizio con la pubblica amministrazione, nonché quelli considerati residenti avendo trasferito formalmente la residenza in Paesi aventi un regime fiscale privilegiato indicati dal D.M. 4 maggio 1999 hanno il domicilio fiscale nel comune di ultima residenza in Italia. L’indirizzo del domicilio in Italia va indicato solo nel caso in cui possedete un recapito nel comune ove è stato individuato il domicilio fiscale.

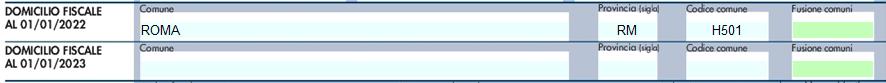

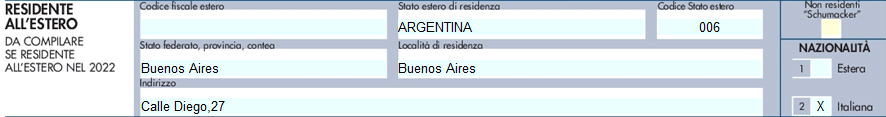

Compilazione del frontespizio

Successivamente la compilazione dell’Anagrafica, nel frontespizio troveremo la seguente situazione:

SEZIONE DOMICILIO FISCALE

SEZIONE RESIDENZA ESTERA

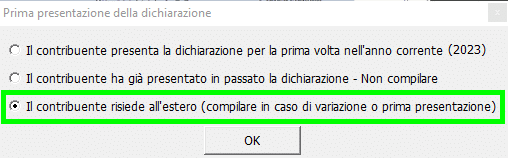

SEZIONE RESIDENZA ANAGRAFICA

Anche nel caso di soggetti residenti all’estero, questa sezione deve essere compilata solamente in due casi:

- Il contribuente varia la residenza dal 1° gennaio 2022 alla data di presentazione della dichiarazione

- Il contribuente è il primo anno che presenta la dichiarazione dei redditi

Per compilare questa sezione, è necessario cliccare il pulsante e indicare il check nell’opzione “Il contribuente risiede all’estero (compilare in caso di variazione o in caso di prima presentazione)”

A questo punto, qualora necessario, l’utente può compilare la sezione Residenza Anagrafica indicando i dati della residenza italiana del cliente.

Quadro RB – Abitazione principale

Ai sensi della normativa italiana i redditi dei terreni e dei fabbricati situati nel territorio italiano sono imponibili in Italia anche nel caso in cui gli stessi siano posseduti da soggetti non residenti.

Il fabbricato che il NON residente (soggetto che vive all’estero per più di 183 giorni, 184 se l’anno è bisestile) possiede in Italia non può essere considerato come abitazione principale. Si considera infatti abitazione principale quella nella quale il contribuente dimora abitualmente. Di conseguenza, nella colonna 2 (Utilizzo) del quadro RB, non devono essere indicati i codici 1, 5, 6, 11 e 12.

Per ulteriori informazioni riguardo l’esatta compilazione del frontespizio si rimanda alla guida online.

Applicazioni Software collegate all’articolo:

TAG residenti estero 2023residenza esterasoggetti residenti all'estero